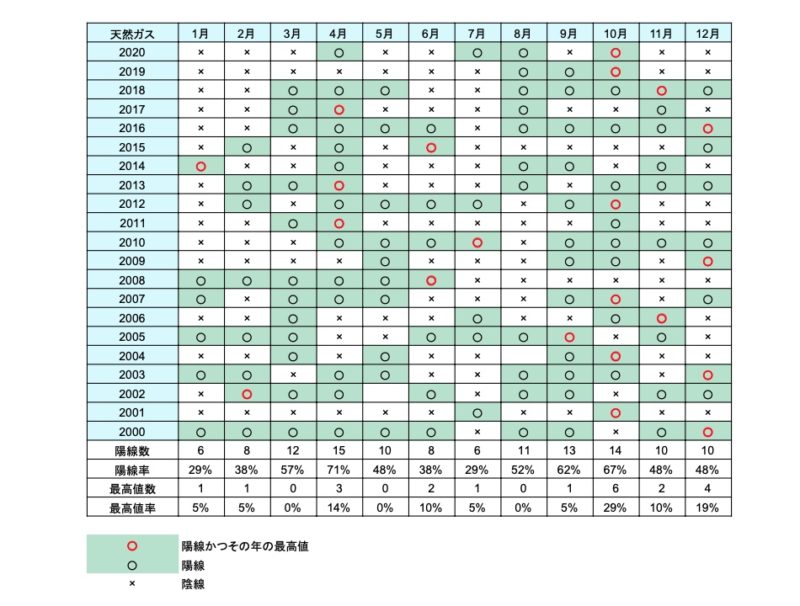

天然ガス価格のアノマリー

天然ガス価格のアノマリー調べた

2000-2020年のうち

-陽線で終わった月

①4月(71%)②10月(67%)③9月(62%)-年間最高値かつ陽線で終わった月

①10月(29%)②12月(19%)③4月(14%)10月は狙い目。寒ければ12月に高騰しやすい。

ちなみに11月が陽線になったの確率は48%。 pic.twitter.com/uMpuxYLZwg— 酒とロック (@saketorocks) October 9, 2021

足元はノルドストリーム2の操業開始に注目。でも、中国エネルギー政策のほうがはるかに重要…。

アンテロ・リソーセズ(ティッカーシンボル:AR)に関するじっちゃま金言まとめ

2022/08/18:いいと思う

AR、FLNGあたりは非常にいいと思う。EPSの推移みてみー。チャートもええで。

※ch-omusubi.comから一部抜粋(26:50あたり)。

2022/04/08:天然ガスは微妙なところ

冬が終わってこれから夏になるが天然ガスは買いですか?

微妙なところ。ヨーロッパの在庫は例年より遙かに低い。その在庫を少し標準水準まで戻す必要がある。加えて、戦争の要因もあるので、天然ガスに対するプレッシャーはある。

2022/02/17:アンテロリソーセズ 第4四半期決算 EPS、売上高すべてOK

Q4 FY21

EPS 予想$0.69 vs $0.46 ⭕️

売上高 予想$1.45B vs $2.39B ⭕️

YoY +82.9%

2022/02/11:天然ガスの価格?わからない!

天然ガスに関してはよくわからない。

ヨーロッパの天然ガスの在庫は歴史的に低い水準。すぐに補充しなければならない。

ロシアから海底パイプラインを通じて、天然ガスを送るノルドストリーム2ができあがっている。

しかし、バイデン大統領は「もしもロシアがウクライナに侵攻したらノルドストリーム2は使用してはならん!」と明言しました。

ロシアがウクライナに攻め込んだら自由自在に蹂躙することが出来る。兵力が全然違う。

そのとき、西側諸国がウクライナを助けるのに一番効果があるのが経済制裁です。ロシアの天然ガス、石油を買わないと言われたら、ロシアは大打撃になる。

そのシナリオでは、日本がカタールから天然ガスを輸入している1.5倍分を、ロシア以外からLNGという形で買わなければならない。

ロシアが侵攻せず、ノルドストリーム2が開通されたら天然ガスの価格はガーンと下がる。だけど、ウクライナでドンパチやったらズドンと急騰するかもしれない。

だ・か・ら、わかんないんだよ!

2022/01/12:ウクライナでドンパチ始まったら…

- まずウクライナとロシアは一つの国だったことが、歴史的に何度かある(2度?)。だからそもそも線引きしようにもできない。

- 軍事的にもクリミア半島はロシアの海軍にとって極めて重要だし、ドネツクあたりは重工業があり、軍需産業の要になっている。

- キエフはロシアにとって大きな都の一つだった。言うならば大阪と阪神工業地帯が日本から切り離されたような喪失感をロシア人は味わったに違いない。

- ウクライナもドニエプル川より西は欧州と心情的には近いはず。だからEUに加盟したいしNATOにも加盟したい。

- ウクライナは穀倉地帯でもある。これはロシアにとり食糧の自給自足に関わる大問題。

- 日本人がお米の自給自足にこだわるのと同様、ロシアが小麦を戦略的に重視するのは当たり前。

- ベルリンの壁が崩壊し、ソ連邦がバラバラになった時、ソ連は国土の多くを失ったけど、「これだけは絶対に譲れない!」というレッドゾーンが、今、争奪戦になっている東ウクライナのあたりだろう。

- これまでウクライナは親ロシア的なリーダーだった。でもEUに靡いたのでプーチンは嫉妬しているに違いない。

- ウクライナでドンパチ始まったらノードストリーム2は絶望でしょうね。それは欧州で天然ガスが不足することを意味する。LNG船が出番。石油のプロダクト・タンカーも注目されます。

2022/01/09:いいと思う

AR、TRMDは2022年どう?

はい、両方ともいいと思います!

2021/12/16:シェールはいい

AR,PXD, FANG, DVN, BVN, SWNの見通しは?

ブエナヴェンチュラをのぞけばすべてシェール。それらはいい。ブエナヴェンチュラは金鉱株なんで動きが違う。区別して考える必要がある。

OPECプラス、暖冬、天然ガス需要、経済回復、原油価格の見通しは?

今は暖冬だから、天然ガスと原油にとってはマイナス。ディフェンスビル防衛法案が米国で成立した。ロシアからドイツに天然ガスを送るノルドストリーム2が稼働しはじめる。ドイツの天然ガスがひっ迫しているが緩和されると考えるのが自然。

うーん、AR降りるかホールドするか…迷いますね。

2021/12/05:暖冬はダメ

- 米国の7780億ドルの防衛予算案(NDAA)通過が遅延。

- 米国務省は5月にノードストリーム2をOKする態度を表明したが同法案には制裁条項が残っている⇒ドイツは北大西洋条約(NATO)加盟国なので国防に関係する案件では米議会の承認が必要。

- ロシアは「承認しなければウクライナに攻め込むぞ」と威嚇。

先日、勧められていた天然ガス関連の銘柄は、今年の気温に関係なくオススメ?暖冬ならストーリーは変わる?

- いえ、気温は関係あります。

- 天然ガスの消費量は冬場の天候に大きく左右されます。だから、暖冬はダメです。

米国の防衛予算案(NDAA)の通過遅延とノルドストリーム2の関係性について

- アメリカという国は兵隊さんリスペクトがものすごくある。

- 兵隊さんに対する給料の支払いに支障が出るような行為を議員がやるのはけしからん!投票しない!とされている。

- 防衛法案にNOというのは、ものすごくリスクが高い。

- フロリダ州のマルコリルレという議員が、ウクライナ情勢に対してロシアが介入してきているから防衛法案を通すのを待った方がいいのでは?とストップをかけている。

- アメリカの法案がドイツとロシアの国際問題に関係するのは、NATOがあるから。日本人で言えば、日米安全保障条約と同じ。憲法を議論するとき、安保条約と切り離せないように、ヨーロッパはソ連からの脅威にさらされたとき、アメリカに守ってほしいからNATOによって安全が保証されている。

- そのときの条件の一つとして、集団安全保障に影響を及ぼすような条約を個々の国が結んではいけない。一言、アメリカの承認を得なければいけない。

- ノルドストリームはロシアからバルト海でドイツまで引っ張ってくるガスパイプライン。軍事施設ではないが、国家安全保障に影響のある天然ガスみたいなリソースの引き方に関しては、アメリカの承認がいる。

- 米議会での承認は、防衛予算案にノルドストリームを承認するかしないかが一緒になっているから、防衛予算案の通過が遅れている。

- 2月までは暫定予算をつけて延長しましょうという話になっているから、防衛予算案も2月まではもつれこむかもしれない。

- でも、ヨーロッパの天然ガスはすごく不足している。冬でだんだん寒くなっているわけだから、ノルドストリームはすぐに開通してほしいと願っている。

- ドイツとロシアはノルドストリームの開通を願っている。ウクライナは反対している。

- だから、ノルドストリームを開通するならウクライナはEUの懐に飛び込む姿勢を示している。ロシアはそれに対して、EUに浮気するなんてけしからん!お前は俺の嫁なんだ!というふうにウクライナを脅している。だからウクライナとロシアの国境に戦車が集結している。

- どっちに転ぶかよくわからない。ウクライナが先か、パイプラインが先か。一番大事なことは見る人によって違う。ドイツ人はウクライナが心配だけど、まずは天然ガスよろしく!と考えていると思う。

- アメリカはウクライナと友好国なのでウクライナをないがしろにするのはけしからん!と思っている。

2021/11/27:絶好の買い場だと思う

VTI, CCL, TRMD, AFRM, PXD, BP, FANG, AR, ABNBの中で敢えて売るならばどれ?

- 難しい質問だね。ちょっとわからない。

- その辺の銘柄で問題があると感じるものはない。

原油がかなり売られた中、天然ガスだけがかなり上がった。何か理由はある?

- それは寒いから。

- これまでは以上に暖冬だった。それが今後も続く保証はない。

- 昨日、原油がひどく売られたのは、(オミクロン株のせいで)旅行が禁止になったらジェット燃料などの消費が落ち込むからという理由。

- でも、それはそういうふうになるかどうかというのはわからない。たぶん、旅行がストップすることにはならないと思う。

- アフリカからの国際線の入国は、ヨーロッパやアメリカに関してはストップになると思うけど、全体の空の旅からすれば1~2%ぐらいのマーケットシェアなんじゃないの?

- そんなもん、渡航禁止になっても痛くもかゆくもないと思う。

- 今、アメリカは感謝祭の旅行シーズン。それは終わったけど、今年の旅行シーズンは空前の旅行者だった。それは過去のことなので、それほど南ア変異株は影響を与えないと思う。

クライナ大統領が、金曜にロシア人がウクライナでクーデーターを企てたと非難している。また、シベリアから寒波が到来し、中国北部と日本海側に本格的な冬が到来している。天然ガス・石油銘柄は買い増し時?

- その可能性は強いと思う。

2021/11/23:寒くなってきたら株価は盛り返す

AR, FANG, PXDどう?

- アンテロリソーシズ(AR)とダイヤモンドバック(FANG)とパイオニアナチュラルリソース(PXD)は性格が違う。

- ARは天然ガスの会社。暖冬の悪影響を最も受けやすい。ここ1か月ぐらいは暖冬の影響をもろに受けている。アゲインストの風。需給関係はそれほど悪くない。だけど天候が悪すぎる。寒くなってきたら株価は盛り返すと思う。

- ダイヤモンドバック(FANG)はシェールで石油を採掘していて、よく経営されている企業。原油価格に敏感です。今は各国の政府が備蓄を放出すると言っているので、力任せに原油を買い上がりにくい状況。需給関係は悪くないが陰りが見えているが、ストーリーとして終わっているとは言えない。

- パイオニアナチュラルリソース(PXD)は石油の探索生産会社。ダイヤモンドバックよりスケールは大きい。とりわけ優良な油田だけに集中投資する方針を打ち出している。これから冬が寒くなれば、この銘柄も盛り返すと思う。

タンカー株やエネルギー株も軒並み下がってるが、次の燃料高騰まで数年越しでホールドして良い?

- それは暖冬だから。今後寒くなるから買いとか、天候を見込んでトレードするのは大嫌い。

- 結果論だけど、暖冬だったからダメだった。でも今後もそうなのか…それはわからない。

- たとえばロシアとウクライナの国境にロシア軍が集結している。ひょっとしたらウクライナに侵攻するかもしれないと警告が発せられている。

- 今、ロシアからドイツへ天然ガスを送るノードストリーム2というパイプラインが完成し、いよいよ天然ガスを供給できるかもしれない。しかし、それに対する反対がある。それは米議会が反対している。

- ドイツがノードストリーム2の天然ガスを受け入れるには、米議会の承認を得る必要がある。それはドイツはNATO(北大西洋条約機構)の鍵を握っているメンバーだから。安全保障条約だから、安全を脅かすような案件に関しては、条約を結んでいるパートナー国の承認が必要なわけ。

- ノードストリーム2というのは、軍事的にも大きな重要性を持つパイプラインだから、それはNATOの安全保障に直接関わってくる。

- 下院は通過し、上院にまわされている。アメリカの政治では、外交に関しては、下院の可決はほとんど関係ない。上院が大きな発言力を持つ。

- だから、それがアメリカの議員がどう投票するか。

- それを巡ってプーチンは、もしノードストリーム2をつぶすなら、ウクライナに攻め込む…という風に威嚇している。駆け引きが起こっている。

- それをエネルギー価格という観点から考えてみて。

- ドイツはお金を払ってパイプラインを引いている。当然、商品が来ると決めつけている。

- でも、もし米議会がノードストリーム2はペケといえば、どうなる?天然ガス価格がズドーンと上がる。一触即発だよ。

- どうなるかわからないけど、あれよあれよと物事があらぬ方向に転がり始めて、ロシア軍がウクライナに攻め込んだから、天然ガスと原油価格がグーンとなるかもしれない。

- そのオプションとしてタンカー株とか面白いと思っている。そうならないかもしれないけど。

2021/11/12:米国シェール企業が増産に踏み切ったら売り

石油天然ガスの売り抜きタイミングを教えて

- 今ではない。どういう局面で売りタイミングが来るかはわからない。

- アメリカの上場シェール企業が。続々増産に踏み切ったら僕は降ります。

2021/11/07:相場はこれから

ARの相場はまだこれから?

- はい、これからだと思います。

FANG, FLNG, PXD, ARを2週間前の放送から買ったが、今後どのような戦略で向かえば良い?

- その辺は持っていれば良い。

2021/11/05:決算は悪くなかった

- ARの決算はEPSが少しショートしていたけど、全体としては悪くなかった。

- 生産に問題があったのではなく、市場実勢価格(実際に売った価格)が予想を下回ったから。

- この会社の将来の業績というのは経営努力はさることながら、それ以上に天然ガスやLGNの価格によって左右される。市況一発。その意味において、EPS予想が外れるのは当たり前。

- むしろ注目すべきは、きちんと生産ができているのか、あるいは今後の生産計画はどうなのかということ。

- シェール企業の場合、今後増産するという発表が市場から好感されるとは限らない。今の局面では増産しないという発表が好感される。

- シェール企業が増産するということは、お金を使って先行投資して、たくさん石油や天然ガスがとれて、販売したとする。しかし、その行為によって需給が崩れて価格が崩れると自分で自分のクビを締めることになる。

- シェール企業に対して、増産したことによって市況が崩れて利益でなかったのでは?と、株主にとって不満足になる。現状維持でいい、天然ガスや石油価格が上昇するに任せればいいと思っている。だから、増産しないという決断は好感される。

- 今は、大部分のシェール企業、毛並みの良い優良企業ほど増産しないという結論を出している。サウジアラビアも増産しないと言っている。

- 去年まで見られた増産や減産は、今後は起こらない。供給が増えない以上、冬が寒くて消費がアップすれば、原油価格などはアップすると思う。

2021/11/01:【重要】資源株決算の見方

資源株の決算はどこをみたら良いですか?

- まず「良い決算」は大原則。とても重視しています。

- でも「良い決算」を出すことが決定的に重要かどうか? は、その企業が若いか?壮年か?ということで大きく変わって来ます。

- このように初々しい期間は、すべてがデリケート。だからそういうもじもじはじらうような時期に「良い決算」出せない会社は、すぐに投資家からポイされます。機関投資家はそこまで暇じゃありません!操を立てない相手に、いつまでも執心しません!

- これに比べてオールドエコノミーの株は長年連れ添った夫婦みたいなもんです。ちょっと顔色みりゃ(きょうは機嫌が悪いな)とか、すぐわかる。 こういう関係というのはスリルとコーフンは無いけれど……安定していて、ちょっとのことでは壊れません。

- 老夫婦にだって青春はあったわけで、いま「ブルーチップ」と呼ばれているエクソンとかP&GとかJNJという株にも来る決算、来る決算、「良い決算」を出しまくり、急成長した時期があるんです! その長期でのトラックレコードがあるから、投資家は愛想を尽かさない。

- だからエクソンやシェブロンが少々決算をしくじっても、投資家は性急にそれらの株を売ることは、しない。 特に石油株や資源株は売っている商品そのものが市況に左右されるコモディティーです。神様でもない限り、原油価格の先行きや銅価格の先行きはアナリストには当てられない。

- それは別の見方をすれば「市況株の決算予想数字はアナリスト間で、とっちらかっている」ということです。これに対しハイテク株の場合は予想数字が団子になっている。 決算はずした場合、団子になっている予想数字から外れた場合のほうが、こっぴどく売られる。

- 石油株の場合、これに加えてさらに不確実要因があります。たとえば将来の生産分を先物などでどれだけヘッジしているか? によって、市況価格が騰がってもEPSはそれほど上がらない場合もある。ヘッジに関してはていねいに開示している企業も多いけど、不親切な会社も散見されます。

- 原油価格が下がった場合、不採算になった油田を評価損で落とさないといけない場合が出てきます。そのケースでは特損を計上することになります。これをアナリストが事前に予見することは至難の業。

- 石油株、鉱山株の決算が予想から外れた場合、かならず「生産量」と「平均販売価格」に分解し、「どこで予想からずれた?」を検証してください。おうおうにして、生産量はしっかり確保したものの、市況が軟化して販売単価が悪かったことが多い。

- これなんかは会社の責任とは言いにくい。

- それからその企業が「配当を維持しつづけているか?」にも注目して。

- なぜなら足下の決算が少々下ブレしても、経営陣が(これはすぐ元に戻る)と思えば減配しないから。そして配当をしっかり確保できるだけのキャッシュフローを生んでいれば、決算の少々のミスはめくじらたてるべきでない。

- むしろ安定的な配当、そしてその裏付けとなる潤沢なキャッシュフローを買うというノリで、インカムゲインを手掛かりに石油株を買うのが王道。

- 現在のようにスルスル原油価格が上昇している局面では、①インカムゲイン狙いの投資家から、②値幅取りのモメンタム投資家へと物色の主体が入れ替わることが多々あります。②の連中は、含み資産などに注目しながら買い上がってゆく。

- たとえば、いま世界でいちばん利益を出している企業であるサウジ・アラムコなどは典型的な資産株です。なぜなら確認埋蔵量が多いから。

2021/10/28:原油の在庫が増えた要因、それは…

暖冬です。暖冬は、甘く見るべきではない。あと精製処理の遅れは9月にルイジアナにハリケーンが2回来たから。

2021/10/28:第3四半期決算

3QFY22

EPS予想 $0.33 vs $0.19 ⇒ ×

売上高予想 $1190M vs $ 534.4M ⇒ ×

売上高成長率前年同期比 + 40.4%

天然ガス売上高:8.8億ドル YoY+103%

NGL売上高:6億ドル YoY+83%

原油売上高:5673万ドル

2021/10/20:今から資源株、金鉱株に乗れば…

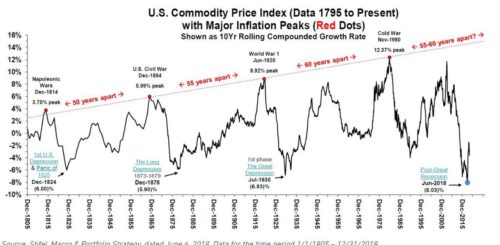

- おおまかに言ってインフレは55年周期でピークをつけています。いまは上昇局面に入ったばかり。

- 次のピークは2035年。

- いまから資源株、金鉱株乗れば、「相場の1階部分」から参加できる。

- アンテロ(AR)

ブエナヴェンチュラ(BVN)

ダイヤモンドバック(FANG)

コスモス(KOS)

パイオニア・ナチュラル・リソーセズ(PXD)

トランスオーシャン(RIG)

サコス(TNP)

トーム(TRMD)……

2021/10/16:物色の中心はプライシングパワーがあるものに。特に、エネルギー銘柄にフォーカスすべき

- 物色の中心はプライシングパワーがある企業、特にエネルギーとかにフォーカスを移していくべきだと思う。

- 具体的にはダイヤモンドエナジー。テキサス州の西の方にパーミヤンという地層がある。そこを中心にシェールオイル、シェールガスを生産している会社。

- チャートは綺麗に緑色のカップがでて、今は柄の部分、売りが買いに変わる瞬間。上値抵抗が下値支持線に変わるところにある。

- 二つ目の銘柄は、ナチュラルリソーセズ。これも西テキサスのパーミヤンという地層でシェルガス、オイルを生産している。こちらもブレイクアウトした後で、ピボットが出たところにいる展開。これも新値追いの展開。

- 三つ目の銘柄は、アンテロリソーセズ。これはマーセラスという地層で主に天然ガスを生産している。マーセラルというのはアメリカ東部、つまりバージニア州とウエストバージニア州あたり、それからペンシルベニア州にまたがる地層で天然ガスを生産している。

- シェールで天然ガスを生産している最大手はEQT。2番目はエクソンモービル。3番目はサースウエスタンエナジー。4番目がアンテロリソーセズ。会社の規模としては、アンテロはあまり大きくない。

- なぜアンテロのチャートが一番良い形をしているかというと、将来のヘッジ率が一番少なくて、目先の天然ガス価格のアップサイドを最も享受しやすいから。

- 石油株ではBPが良いチャートをしている。これもカップウィズハンドルの柄の部分。

- 船関係ではLNG船の銘柄で、フレックスLNG(FLNG)もいいと思う。

- 石油精製品の製品タンカー銘柄では、トーン(TRMD)も面白い。チャートはあまり良くないけど、相場は非常に若い。

ARなど天然ガス銘柄も、直近の決算は重要でしょうか?

- 重要だと思うけど、コモディティの会社は決算がぶれやすい。

- 決算を大外れしても仕方ないよね。それは石油会社にもいえること。

- 逆に言えば、投資家は決算外しても大目に見る傾向がある。

AR 今から購入は遅いでしょうか?

- いや、そんなことないと思いますよ。

金利高騰の場合、天然ガス銘柄も一時的には下落でしょうか?

- それは関係ないと思いますね。

- 今はインフレ圧力があって金利が上昇している局面では、プライシングパワー、つまり値上げ余力ある会社を買ってください。その一例が資源会社。

- こういった局面ではアウトパフォームしやすい。

ラニーニャ現象の発表がされました。天然ガス、原油の価格に影響ある?

- はい、ポジティブだと思う。

石油精製品タンカーの市況について

- プロダクトタンカーと言われる。これまでの世界の石油ビジネスはサウジアラビアとか、アフリカとか、そうしたところで石油を掘る。

- 黒いドロドロした原油をクルードという。クルードタンカーに積んでアメリカ、ヨーロッパ、日本などの消費地にもっていく。

- 消費地にある製油所で原油を精製し、ガソリン、ジェット燃料、化学製品にしたりしていた。

- しかし、うちの近所で石油精製などしてほしくないという先進国のわがままがある。

- たとえばカリフォルニア州は慢性的に石油精製キャパシティが不足している。新規の製油所を建てることができない。カリフォルニアは、ガソリンなどの精製後の完成品を他の州から輸入している。

- 同様に、日本でもヨーロッパでも老朽化した製油所はどんどんシャットダウンして、取り壊している。新規の製油所は建たない。製品を輸入することがだんだん主流になっている。

- 今、世界では、石油精製品の比率は35%ぐらいまで上がってきている。昔は10%でした。

- 製油所はクエート、サウジアラビア、ナイジェリアといった原油が取れる国で、大きな製油所工場を建てて、そこで精製品にして、それをタンカーで運ぶことがトレンドになっている。

- しかし、その製品タンカーの数は不足している。

- 銘柄としては、トーム(TRMD)。アードモアシッピング(ASC)も製品にまつわる関連銘柄。一番良い銘柄は、トーム(TRMD)だと思う。

- 今は、コンテナ船を一生懸命作っているので、LNGタンカーも作れないし、製品タンカーも作れない。

- タンカーの新造船自体が、グローバルキャパシティーの6%ぐらいしか新規追加がない。その一方で、排ガス規制などに適合しないタンカーが1年間に30隻ぐらいスクラップされている。

- 新しいキャパシティは2%ぐらいしか増えていない。それに対して需要はドラマチックに変わっている。

- 製品タンカーがものすごく不足する状況が近く起きると思う。

LNG(液化天然ガス)マーケットについて

- 船関係では、フレックスLNG(FLNG)なんかがいい。石油精製品のタンカー銘柄では、トームが面白い。チャートはあまり良くないけど、相場が非常に若い。

- 世界のエネルギー商品を考えたとき、世界全体で1日当たり2.6億バレルぐらいのエネルギーが消費されている。

- それはBPスタティスカル・レビューという資料によると、年率7~8%ぐらいで中長期に成長していくだろうといわれている。

- その世界全体で消費されているいろんなエネルギーのうち、原油と石炭が占める割合はだいたい6割ぐらい。

- しかし、地球の温暖化を考慮すると、原油石炭の比率を下げなければいけない。その割合を5割以下に持って行かなければいけないとBPは調査報告書に書いている。

- 将来、グリーンエナジーにいくことは間違いないが、当分の間、向こう10~20年ぐらいは天然ガスに依存すると言われている。

- 天然ガスは今すぐにふんだんに存在している。今ある化石燃料のなかでは天然ガスが圧倒的にクリーン。スイッチオンオフがしやすい。石炭や原油から天然ガスにスイッチングがしやすい。そうした理由から天然ガスが注目されている。

- 天然ガスは普通、ガスパイプラインで消費地に送られる。しかし、パイプラインというのはフレキシブルではない。生産者から使用地に心太方式で送ることしかできない。オクラホマで天然ガスを突っ込んだら、ニューヨークで出す…。

- それだと柔軟性がないので、近年は液化天然ガスにする。冷却して液化して、タンカーに積んで世界のどこにでも送ることができる。そして消費地に着いたときに再度気体に戻して消費する。それがLNGと呼ばれるもの。

- これは大がかりな装置が必要になる。今までは装置の値段が高かったので普及していなかったが、今はものすごく普及し始めており、投資家のフォーカスになっている。

- 今、世界全体でLNGは3.6億トンぐらい消費されている。これが2030年ぐらいまでに5.5億トンぐらいまで増える、つまり50%以上成長するとみられている。

- 100万トンLNGの需要が増えると、LNG船タンカーが1.7隻必要になる。今、1.9億トン需要が増えると見込まれているので、323隻の新しいLNGタンカーが必要となる。

- 今、世界では毎年35隻建造されている。向こう9年で315隻になる。だいたい需要と供給のバランスがとれている。

- しかし、足元では今年、来年あたりは、LNG船の建造がものすごく遅れる。ゼロに近い。その理由は今、コンテナ船の市況がものすごく高騰していて、韓国の造船所はコンテナ船だけを作っている。

- 世界の付加価値の高い造船キャパシティは、1年間に60隻ぐらい作れると思うが、そのほとんどがコンテナ船になっている。向こう3年4年ぐらいは、LNG船が不足することはほぼ間違いない。

- LNGはすごく先行投資、設備投資費用がかかるが、その関係で生産者と需要家が長期契約を結んで条件を固定して安定的に長期に玉を提供することが一般化されている。

- 具体例として日本はカタールから長期契約で天然ガスを投入している。そういう場合、20年契約といった具合に契約期間がすごく長い。

- それ以外をスポット市場というが、長期契約に比べてスポットが非常に小さい。スポットマーケットでの価格変動は極端なことになりやすい。今は、すごく極端なことになっている。

- 具体的にはアメリカでは天然ガスの値段は6ドルぐらい。それをヨーロッパにもっていくと、30ドルになる。アジアは35ドル。だから、6ドルのものを少し動かせば35ドルで売れるのでものすごいアービトラージが効く。

- 今、LNG船がヨーロッパに着いて荷を降ろそうかというときに、船主がこの港から同じヨーロッパ内の他の港に移動するだけでいくらさやが抜ける…といった具合に、ヨーロッパ内だけでもアービトラージが起こっている状況。

- LNG船がものすごく不足している、それを奪い合いになっている。最も高い値段で売れるところに玉を持って行っていることが起きている。

- ヨーロッパ全体として、今LNGの在庫が少ない。来年の2月ぐらいには在庫が空っぽになると思う。今年の冬は天然ガスの価格はまだまだ強含むと考えている。

- しかし、来年の二月ぐらいになるとロシアからドイツにノードストリーム2というパイプラインが開通する。それによって、ロシアがヨーロッパに提供する天然ガスは10%ぐらい増えると思う。それが開通したら需給関係が崩れるのではないか。

- もっといえば、今から来年の二月ぐらいは遊べる。

- 長期で見ると、今30ドルしている液化天然ガスの価格は最悪の場合10ドルぐらいまで下がってくることは考えられる。

2021/10/11:インフレによるコスト増を価格に転嫁しやすい企業を買え!

2021/10/10:シェールとは何か?

2021/10/09:あくまでも価格を睨みながらトレードすべき

- ちなみにロシアとドイツを結ぶノードストリーム1は既に稼働中です。

- ノードストリーム2がフル稼働すればガスプロム(ロシアの国営企業)の売上高は10%程度UPすると思います。

- その場合、欧州における天然ガスのひっ迫は、かなり緩和されると思います。

- 石油もそうですけれど、天然ガスも世界の年間需要は±5%も動けば大変動です。逆の見方をすれば、ほんのちょっとした需要や供給の変化が、途方もない価格変動を招きます。逆にそれが是正されるのも速いです。

- だから「長期に渡って…買い!」とか、そういう風に無駄に強気観、弱気観を抱くのはおっちょこちょい。あくまでも価格を睨みながらクリクリとトレードしてゆくべき。

- 天然ガスの供給の大部分(=8割以上)は長期契約です。スポット市場での価格は、薄い板の中で動いている。玉を届ける経路、手段も、極端に限られている。そういう薄商いの中でついた値段だということを、くれずれも忘れずに!

- ノードストリーム2は95%工事が終わっていて来年2月頃天然ガスの供給が始まります。

ノルドストリーム2の操業を、ドイツ当局が承認したら売りでしょう。逆に承認が遅れたら値がさらに伸びるかも。

2021/10/07:プーチン発言は関係ない!?

天然ガス供給についてのプーチン発言は影響がある?

- ないです。

2021/10/05:欧州ないしはアジアに天然ガスを移送するだけで莫大な富を得ることが出来ます

- フレックスLNG(FLNG)

- いま米国から欧州ないしはアジアに天然ガスを移送するだけで莫大な富を得ることが出来ます。

- オクラホマのヘンリーハブで5ドルしている天然ガスが日本にもってくると32ドルで売られます。同様に欧州市場では28ドルで売れます。

- 日本、韓国は長期契約で液化天然ガスを購入しています。だから現在のスポット価格の上昇は余り腹が痛みません。でも中国はスポット契約しかないので、いまぶっ殺されている。

- フレックスLNGは新しい会社で全てのLNG船は就航して2年以内の新造船。12隻運行しています。7割が長期契約3割がスポット契約。

- 上の写真はフレックスLNGの乗組員が、すれ違った同じ会社のLNG船にボーイフレンドが乗っているので手を振って大満足した写真。

2021/10/04:株価に不利な環境でも勝ち目がある

- 【米国株】天然ガス関連株「アンテロ・リソーセズ」に注目! 企業業績の圧迫や長期金利の上昇など、株価に不利な環境でも勝ち目がある“天然ガス関連株”を紹介

2021/10/03:観光はいい。コロナは終わり。天然ガスは冬寒ければ爆騰する

最近、観光、エネルギーを紹介してるけど、エネルギーは下がるのでは?

- 観光はいいよね。コロナはもう終わりつつあるから。あと半年もしたらコロナの話題は誰もしていないと思う。

- モデルナ、バイオンテックは終焉チャート。

- コロナは終わる。次を考える必要がある。

- たとえば、カーニバル。当然、31ドルを目指した展開になる。

- エネルギーもいい。天然ガス関連、ARはいい。その理由は、まだ10月。冬じゃない。天候要因が関係ないときに、アメリカの天然ガス価格は、需給が引き締まって上がっている。

- バイデン政権はシェルに対してネガティブ。新規参入は許さない。それは、すでに操業している会社にとってみれば競争がないから良い。天然ガスが上がる状況をバイデンが作っている。

- 今まで、アメリカでは天然ガスが余っていた。だけど最近、液化天然ガスの施設が整備されてきた。輸出経路・輸出施設ができてきた。それによりだぶついていた天然ガスが減り、バランスがとれてきた。

- もし、今年の冬が寒ければ、天然ガスの価格は爆騰する。そのときにアンテロはかなり相場になる。

- 天然ガスの銘柄の再大手はEQT。先週増資しているため株価は抑えられている。将来の生産分を先物でヘッジしているから、天然ガス価格上昇のアップサイドを全部享受できない。それらの理由からパフォーマンスは良くない。

- 天然ガスの第二位企業は、エクソンモービル。石油も採掘しているので、ピュアな天然ガス銘柄ではない。

- 3番目の生産者はサウスウエスタンエナジー(SWN)。彼らはアパラチアン山脈のあたりに生産拠点のポートフォリオを持っている。彼らも将来の生産分をヘッジしているからアップサイドを100%享受できない。経営はしっかりしている。新しい天然ガス油田を発見するのもトップクラスで洗練されている。

- 第4番目がアンテロリソーシーズ(AR)。彼らの技術力に関してはよく知らない。会社の格からいえば下だと思うが、将来の生産スケジュールに関してヘッジ率が30%ぐらい。他の会社は60%ぐらい。天然ガス価格のアップサイドを全部享受できる銘柄はこれしかない。そういう理由からこの会社に注目している。

2021/09/27:天然ガス価格が上昇すれば面白いように騰がる

- アンテロ・リソーセズ(AR)は天然ガス価格上昇に一番敏感に株価が連動します。

- 将来の生産の何パーセントを先物で既にヘッジしているか? の問題ですね。ARの場合、30%くらいしかヘッジしてません。他社はもっとヘッジしています。

- つまり天然ガス価格が上昇すればARの株価も面白いように騰がるけど、天然ガス価格が下落するとこの株はこっぴどく売られる。

- 生産している地域はアパラチア山脈のマーセラス天然ガス床ですね。

- 米国内の天然ガスの需要は増えてません。今年の冬も特に厳冬になるという観測はありません。すべてがフツー。

- それなのになぜ天然ガス価格が上昇している? それは中国、韓国、日本、EUなど海外での天然ガスの引き合いが増えているため。液化天然ガス(LNG)の輸出インフラが整い、いよいよ製品輸出が増えてきたので、おのずと米国内でだぶついている天然ガスが減ったというだけのこと。

- 日本では今後原子力発電所はポコポコ建設されないと思うので天然ガスへの需要は安定していると思います。中国も今後天然ガスの輸入を増やすと思う。欧州では風が吹かなくて風力発電がおもったように発電していません。それで電力不足が起きている。

2021/09/26:アンテロリソーシーズ(AR)に僕は注目している

-

- 面白いかもしれない。

- とりわけ面白いと思うのは、天然ガス。天然ガスは石炭についで安い燃料です。でも石炭は地球温暖化の問題があるので、嫌われている。だから事前の対策として、天然ガスを使う火力発電所とか、そういうケースが多い。

- 近年は、石炭価格と天然ガスの低迷があったから天然ガスの値段がすごく安かった。天然ガス液体にしてやって、それをタンカーで輸出しようというインフラストラクチャーが過去数年間でどんどん整備されて、日本とか中国、韓国、ヨーロッパとか新しい需要化に向けて天然ガスの出荷が始まっている。

- 今の天然ガスの価格上昇は、アメリカ国内の需要増は関係ない。

- 天然ガスの消費は、冬寒くなれば消費がものすごくジャンプする傾向がある。

- 今年の冬は寒くなるかどうかはわからない。こういう天候要因がまったくない状況の中で、天然ガスが上昇トレンドに入ってきている。

- それはLNG輸出基地、あるいはLNGタンカーとかのインフラストラクチャーが整って、世界に輸出できるようになって値段が上がってきているんだと思う。

- たとえば、アンテロリソーシーズ(AR)に僕は注目している。どうしてかというと、天然ガスだけを生産している銘柄というのは、過去数年間ベアマーケットがありたくさん企業が倒産した。プレイヤーの数が少なくなっている。

- 今だとサウスウエスタンエナジー(SWN)、あるいはアンテロリソーシーズ(AR)の一部に限られている。

- アンテロのほうがサウスウエスタンエナジーより株価が高いかというと、この会社は将来の生産分を先物でヘッジしていない。

- 将来、天然ガスの価格が上昇するシナリオが現実のものとなった場合、アップサイドをフルに享受できるのはアンテロのほうだという理由で、投資家の物色がこの銘柄に集中している。

コメント