- アファーム(AFRM)に関するじっちゃま金言まとめ2022

- アファーム(AFRM)に関するじっちゃま金言まとめ2021

- 2021/12/20:少し悪いニュース…

- 2021/12/17:消費者金融保護局がBNPLの調査に

- 2021/12/05:シーズニングを年頭に置け

- 2021/11/27:絶好の買い場だと思う

- 2021/11/12:【重要】アファームとマルケタに関して知っておくべきこと

- 2021/11/11:第1四半期決算 EPS×、売上高、ガイダンスはOK

- 2021/11/07:11月10日引け後に決算発表がある。EPS予想-0.28ドル、売上高予想2.49億ドル

- 2021/11/05:ものすごくピリピリしながら持っておくべきだと思う

- 2021/10/27:たぶん全てのエアラインがBNPLを実装するだろう…

- 2021/10/16:今は良いがピークは近いかも

- 2021/10/03:次の決算まで様子見てもいい

- 2021/09/26:BNPL株はぜんぶ買いじゃない?

- 2021/09/20:次の決算は、もっと高い数字で入ってくると思う

- 2021/09/13:テクノロジーや新しいサービスに酔うのではなく、クールに儲けろ

- 2021/09/10:アファーム 第4四半期(6月期)決算 EPSは×(*)、売上高、ガイダンスはOK

- 2021/09/05:決算の先回りなんかしても意味がない

- 2021/08/29:BNPLがブームになり、将来リーマンショックのバブルに匹敵することが起こってもおかしくない

- 2021/08/28:Amazonのサイトにアファームが実装される。これ大事件!!!!!

- 2021/08/26:株価、良い感じ

- 2021/08/22:目先のモメンタムは上だと思う

- 2021/08/11:コンセンサス予想は-26セント

- 2021/08/02:決算を待ちたい

- 2021/07/25:決算がよければいずれ上がる

- 2021/07/19:決算を手がかりに投資するなら9月以降、我慢

- 2021/07/15:アファームにとってAppleカードなんて脅威じゃない

- 2021/06/29:金利は下ですね

- 2021/05/11:アファームの決算は良かった

- 2021/05/06:ペロトンのリコールが影響を及ぼしている

- 2021/04/18:入るタイミングがつかめないけど良いと思う

- 2021/04/16:株価低迷の理由のひとつは過当競争への不安感。でも、アファームは見直されると思う。

- 2021/04/07:業績と長期金利は今のところ関係ない

- 2021/04/04:BUY NOW,PAY LATERが、アファームの本当の価値提案ではない

- 2021/03/28:心配する必要はない

- 2021/03/26:アファームの財産は消費者から愛されていること

- 2021/03/20:この水準だったら魅力あり

- 2021/03/12:たぶんナンピンしてOK

- 2021/03/05:今の水準は面白いと思います

- 2021/03/02:アファームは買いだと思います

- 2021/02/15:アファームは消費者から熱烈に愛されるブランドになりかかっている

- 2021/02/14:どこかで仕掛けたい

- 2021/02/12:EPS、売上高、ガイダンスすべてOK

- 2021/02/06:ある時点でこの銘柄は人気化すると思う

- 2021/01/14:長期ホールド銘柄かどうかはわからない

- 2021/01/13:49ドルで値決め

- 2021/01/06:IPOロードショーをキックオフ

- アファーム(AFRM)に関するじっちゃま金言まとめ2020

アファーム(AFRM)に関するじっちゃま金言まとめ2022

2022/08/26:アファーム 第4四半期(6月期)決算 EPS、売上高はOK、ガイダンスは×

Q4 FY22

EPS 予想$-0.59 vs $0.65 ❌

売上高 予想$354.77M vs $364.1M ⭕️

YoY +39.1%

Q1 FY23 ガイダンス

売上高 予想$386.02M vs $345M~365B ❌

FY23 ガイダンス

売上高 予想$1.625B vs $1.29B~1.725B ❌

2022/02/11:アファーム 第2四半期(12月期)決算 EPSは一時要因で×、売上高はOK 来期GMVガイダンスが弱い 誤ってザラ場にニュースがリークされ混乱

嫌気された理由は来期のグロス・マーチャンツ・ボリュームが今期より少ない点ですね。

手違いで決算リリースがザラ場にツイートされてしまいました。一瞬「好決算!」と勘違いした投資家がワッと飛び乗った後で来期のGMVが弱いことがわかり総投げになりました。

Q2 FY22

EPS 予想$-0.22 vs $-0.57 ❌

(一時的要因によるもの)

売上高 予想$333M vs $361M ⭕️

YoY +77.0%

Q3 FY22 ガイダンス

売上高 予想$332M vs $325M~335B ❌

FY22 ガイダンス

売上高 予想$1.28B vs $1.29B~1.31B ⭕️

2022/01/03:決算次第

OKTA、AFRMは売り?

決算を待ちたいと思います。

アファーム(AFRM)に関するじっちゃま金言まとめ2021

2021/12/20:少し悪いニュース…

MQどうですか?

先週、BNPLに関して、消費者金融サービス庁が調査に乗り出した。気を付ける必要があるかも。個人が積み上げている借金を信用データに反映させるべきという立法が始まる前哨戦である可能性がある。少し悪いニュース。それはアファーム(AFRM)にもいえること。だから少し下げた。

2021/12/17:消費者金融保護局がBNPLの調査に

米消費者金融保護局(CFPB)がBNPL各社に対し資料提出を要求。①消費者が負債を雪だるま式に増やしていないか?②法の抜け道を悪用していないか?③消費者のデータを収集転売していないか?など。

アファーム(AFRM)の急落は消費者金融保護局がBNPLの調査に乗り出したため。関連銘柄はブロック(旧スクエア:SQ)、マルケタ(MQ)。

握力が弱くなりそう…。だけど、決算をみてトレードしたので手放しません!

2021/12/05:シーズニングを年頭に置け

BNPL銘柄の今後は?

- そろそろ貸し付け内容の焦げ付きとかに注意を払うべき。

- ペロトンバイクを分割で買うとき最初の1か月で頓挫することはあまりないと思う。しかし、半年たって払えなくなる消費者は出てくると思うのが自然。

- そのシーズニング効果を念頭に置いて判断した方がいいと思う投資家が増えるはず。

見通しは?

- 決算は通過しているけど、心配なのは貸し付けの焦げ付き。

- ネット通販でのクリスマス商戦は必ずしも楽勝ではなかった。サイバーマンデーの売上高は過去初めて前年比マイナスだった。

- そんなことも影を落としていると思う。

2021/11/27:絶好の買い場だと思う

VTI, CCL, TRMD, AFRM, PXD, BP, FANG, AR, ABNBの中で敢えて売るならばどれ?

- 難しい質問だね。ちょっとわからない。

- その辺の銘柄で問題があると感じるものはない。

いまの局面、金利低下し、銀行関連やSQ, AFRMは厳しい?

- 銀行株の動きと、SQやAFRMの動きは別だと思う。

- 銀行株は金利低下するとキツイと思う。

2021/11/12:【重要】アファームとマルケタに関して知っておくべきこと

- ストックオプション費用など特殊要因を除けばしっかりした決算だった。

MQについて。決算の後に株価が上がってそのあと下がってる。何か問題がある?

- たぶんロックアップが明けることに対する警戒だと思う。

- アファームよりマルケタの方が会社の格として下だと思っている人がいるかもしれないが、そんなことはない。誰が表で誰が裏かの差だけ。

- 56%成長は、アファームとほとんど変わらないはず。

- BNPL(Buy Now,Pay Later)だけをみると、+300%成長。これは市場そのものの成長率と一致している。

- アファームとマルケタの違いは、BNPLのフロント企業はアファーム、クラーナ、アフターペイとか。彼らはブランドマネジメントをしている。アファームというボタンを押してもらおうとする会社。マルケタはそれらの裏方を提供している。その差。

- アファームの決算も良かった。Amazonが50ドル以上の買い物に関しては、アファームのBNPLボタンを実装し、アナリストから賞賛された。でも、そのAmazonとの契約は2023年まで。

- Amazonでアファームのボタンで買い物をし、借金まみれになった消費者がやらかして「貧乏人に高い物を買わせるAmazonが悪い」という世論が出たら…。今でもFacebookやTwitterが議会に呼ばれて叩かれている。それと同じことがAmazonと同じことが起こるかもしれない。

- 2023年の時点でその状況になっていたら、Amazonはアファーム辞めて他の会社にスイッチすると思う。クラーナとかアフターペイとかにスイッチするかもしれないし、Amazon独自のBNPLでいくかもしれない。ただこれは銀行免許の問題で、難しいと思っている。

- だから、未来永劫に渡って、アファームがAmazonとの関係をロックインしたと思うべきではない。将来、大きな禍根を残す、種をまいたことになったのかもしれないと考えている。

- マルケタの株価が決算後下がったのは、ロックアップ契約。マルケタがIPOされたのは6月だから、ロックアップが切れている、そろそろ切れるタイミングだと思う。

- 決算が良かったので、幹事証券がマルケタに営業をかけるはず。VCから売り物がどんどんでてきたら(マルケタは)たまらないので「売り物をまとめてオファーするから主幹事をやらせてください」と営業にいっているはず。

- 近々、来週月曜日とかに売り出しの発表があるかもしれない。そういうことを嫌気して株価が下がっているのかも。でも、それは悪いことではない。避けて通れない。すべてのIPO企業に課される試練。

- フィンテック経営者、エンジニア、その他の人たちはすごく勢いがあって、銀行とかビザとかたいしたことない!俺たちがボコボコにしてやる!となっているかもしれない。でも、良い金利サイクルしか経験したことがない。

- 金利環境が逆風になった状況を経験したことがあるフィンテック企業の経営者はいない。金利が逆風になったら、フィンテックなんて煮ても焼いても食えない状況になるリスクがある。ツケで買ってもらった代金がことごとく踏み倒されるとか。

- 従来型の銀行が出遅れているのは、過去に痛い思いを過去にしているから。BNPLに行っちゃったらヤバイと思っていて、思いっきり(アクセルを)踏み込めていない側面がある。それを忘れるべきではない。

- アファームとかマルケタを買っている人ほど、金利、金利、金利!金利の動きにピリピリしてください。ここら辺の銘柄は、ちょっとでも金利が上がり始めると、ここら辺の銘柄はグチャグチャになるかもしれない。

サービス業にとって、高い手数料を払ってまでBNPLを導入するメリットはそこまである?

- サービス業によりけり。たとえばエアライン。航空券にBNPLを導入する効果は絶大にある。

- 洋服やステレオとかよりも航空券にBNPLを導入するとパワフル。

- 海外旅行とかなら10万とか15万とかする。洋服にそこまでかけないでしょう?

- 分割関係で有り難いのは旅行関係だと思う。

- アメリカではクレカを持っていても、与信枠一杯というひとは多いので、クレカを持っていてもBNPLで旅行に行きたいという人は多いと思う。

2021/11/11:第1四半期決算 EPS×、売上高、ガイダンスはOK

1Q FY22

EPS est.$-0.3 vs $ $-1.13 🙅♂️

売上高 est.$248.23 M vs $269.4M 🙆♂️

YoY +54.8%

2Q FY22

売上高 est.$296.09M vs $320M~$330M 🙆♂️

FY22

売上高 est.$1.2B vs $1.225B~$1.25B 🙆♂️

2021/11/07:11月10日引け後に決算発表がある。EPS予想-0.28ドル、売上高予想2.49億ドル

SQ, AFRMどう?

- SQは、先日の決算について、わだかまるものがあった。

- アファームは、11/10引け後に決算発表がある。コンセンサスEPS予想-28¢、売上高2.49億ドルが予想になっている。

2021/11/05:ものすごくピリピリしながら持っておくべきだと思う

- BNPLは今がブームの頂点かもしれない。だけど今はこの相場から降りたくはない。継続投資します。

- しかし、次の決算は注意してみる必要がある。

- BNPL全体として焦げ付きの状態がどうなっているか注意を払う必要がある。

- BNPLビジネスは、一番お金を持っていない消費者を集めてしまう宿命がある。今はまだ支払に困ったりしていないけど、手軽さ、気軽さが手伝ってお金が返せないというリスクが常につきまとっている。

- もし、アファームの業績が悪くなった場合、ちょっとだけ悪くなるのではなく、特損がいきなりドカンと出るかもしれない。まだBNPLの歴史が浅いので、それは分からない。

- レンディングクラブとかいうビジネスモデルがあったけど、あれも業績が悪くなったらあっという間だった。

- 物事が暗転したらすごく悪くなるリスクがあるので、すごくピリピリしながら持っておくべきだと思う。

2021/10/27:たぶん全てのエアラインがBNPLを実装するだろう…

- アファーム(AFRM)、アメリカン航空(AAL)のBNPLに採用された。

- 航空券は高価なのでBNPLと相性が良いです。

- たぶん全てのエアラインが対抗上BNPLを実装するでしょうね。

- 今は未だ強気です、BNPLに。でも永久に強気ではありません。

2021/10/16:今は良いがピークは近いかも

BNPLについて。今後金利が上昇すると、BNPLの利用がより促進される一方、リスクも増大していくのではないかと思っています。BNPLと金利の関係性について、ご見解をお伺いできますでしょうか。

- そのとおりですよね。

- 銀行の決算が先週出ていた。クレジットカードの利用状況は、こげつきはものすごく減っている。たぶん不健全な消費者はBNPLにシフトしているんじゃないかなという疑いを持っている。

- アファームとかは株価がすごくいいけど、サイクルのトップが思っていたより遙かに近い将来に来るかもしれない。そのリスクはある。

- 今は、この手の消費者向けフィンテックは強気。それは変わっていないが、未来永劫にわたってズンズンいくかというとそうではないかも。

- 来年の今頃にはボロボロになっているかもしれない。

- でも降りる瞬間は今ではない。

2021/10/03:次の決算まで様子見てもいい

AFRM決算後に買った。 含み損。これからのことを考えると一旦売って再度入るべき?

- 次の決算まで様子見てみればいいんじゃない?

- かなりたくさんのニュースが出ると思う。

- Amazonに実装されるわけだから。

- 裏事情とかがわかると思うし、僕なら様子を見ますね。

2021/09/26:BNPL株はぜんぶ買いじゃない?

SQどう?

- この前、アフターペイというオーストラリアのBNPL会社を買収した。これは良い買収だった。

- 今、アファームに投資家の注目が集まっているが、BNPL業界はアファームだけじゃない。アファームも、アフターペイも、クラーナも頑張っている。

- みんな今、景気が良い。この辺は全部買いじゃない?

2021/09/20:次の決算は、もっと高い数字で入ってくると思う

決算の解説をお願いします。

- 決算良かったですよ。

- 第4四半期EPS予想 $-0.29 vs $-0.48。ただしこれは貸倒引当金など、特殊要因が含まれています。

- 売上高予想 $226.39M vs $261.8M 売上高成長率前年同期比70.8%

- ガイダンス1Q FY22 売上高予想 $233.89M vs $240M~$250M。

FY22 売上高予想 $1170M vs $1160M~$1190M - この決算発表の後で、Amazonとの提携ニュースが出ているので、実際にはここで示されたガイダンスよりももっと高い数字で(次の決算では数字が)入ってくると思う。

アファーム75ドルでインしました。

- いいんじゃないですか?

AFRM 次の買い増しタイミングは?

- 結構、買いにくいというか、ひとつのパターンとしては、直近の高値を抜くか。

- ひとつのパターンとしては、直近の高値を抜いた時点で飛び乗るとか。

MQはアマゾンには採用されてないようですが、ホールド、買いでよいでしょうか。

- Amazonはダイレクトインプリメンテーションという方法でアファームを使います。

- ダイレクトインプリメンテーションとは、Amazonのサーバーにアファームを直接ドッキングする。つまりMQを噛ませないということ。

- なぜそうしているかというと、Amazonは技術力的にできるから。だから独自にやるという判断に至ったんだと思う。

- でも、Amazonの判断は大間違いだと思っている。

- BNPLはいずれずっこけて、社会問題になると思う。その時、AmazonはなぜBNPLをやったのか!お前がやっていることは銀行業務じゃないのか!?と糾弾されるリスクがある。

- そうなったとき、ダイレクトインプリメンテーションしていれば、つまり自社でAmazonサーバーにアファームをドッキングしていたら、答弁として逃げることができないと思う。

- アファームはひとつ噛ませていれば、ちゃんと別会社をカマしています。だから、銀行はやっていません!そういうへりくつや逃げ口上は使えることができる。

- でも、Amazonがダイレクトでやっていたら、そういう逃げ口上が使えないと思う。そこが間違っていると僕は考えている。

- マルケタ自体は、Amazonに一枚噛ませてもらえなかったということは残念なこと。だけど、全体的に見れればそれほどマイナスではないと思う。

- 別にBNPLは、アファームだけが専売撤去ではない。ものすごく腐るほどばらまかれている。クラーナもいろんなサイトで使われている。

- アファームが独壇場ではなく、アフターペイもクラーナもいろんなサービスが入り乱れている。Amazonのファームのボタンだけが、マルケタが入り込めなかっただけで、他はみんな入っている。

- 競争が激化してきてドンパチ始まっても、BNPLをやればやるほど儲かる工場になっている。

- 日本人はBNPLブームにまだ気がついていない。Amazonはむしろ遅れている。

- 今BNPLのボタンなんて掃いて捨てるほどありますよ。

- もっと言えば、Amazonは防戦のために自分のフランチャイズを守るためにバイナウペイレイターを実装したという見方すらできる。

- この分野は爆発的に成長すると思う。

- 来期、その次の決算とかは、マルケタ、アファームも期待していい。アフターペイを買収したSQも期待して良い。

- とくかくカテゴリー全体が爆発的に成長する。

- それが行きすぎると大脱線するかも。

- 今は、強気のスタンスを崩さないで。でも、将来は大きな禍根を残すと思う。

2021/09/13:テクノロジーや新しいサービスに酔うのではなく、クールに儲けろ

- グーグルやフェイスブックは広告という商機を通じて業容を拡大してきました。でもSNS+Adの時代は終わった。

- いまはフィンテック。

- でもチンケなフィンテック・スタートアップは猛烈な勢いで淘汰される。GAFAが総ナメにすると思う。

- アップル(AAPL)は近くBNPL実装すると思う。ここが主戦場。

- BNPLがいつクラッシュする? ということを心配している人が多いが、seasoningという概念を、そろそろ理解したほうがいい。

- 漬物を作るには……しばらくの期間、寝かせるだろ? あれと同じでローンも支払い遅延が発生するかどうかは、しばらくの期間、寝かせないと(=seasoning)わからない。

- 現在は、まだ時間の経過が不十分だから支払い遅延ローンが雪だるま式に増えるわけがない。

- 攻める側に立っているのはGAFA。守る側に立っているのはメガバンクなど。

- 守る側の金融機関で、事態の深刻さ、攻める側の圧倒的な有利さをきちんと把握しているのはJPモルガンとゴールドマンサックスのみ。

- ローンのビジネスで究極的にその利幅や競争優位を決定する要因はcost of capital(資本コスト)。そして……アップルやグーグルの資本コストは……JPMやGSより低い! この事実に…JPMやGSは戦慄している。

- 「銀行としてのアップル」は、とても魅力的。

- アマゾンはBNPLのイシュアー・プロセッサー(発行処理者)機能を直でアマゾンのサーバ上にインプリメントします。

- 別の言い方をすればマルケタ(MQ)を噛ませなかった。

- たぶんその理由は「自分で出来るので外部のhelpは必要ない」……でもこれは大きなチョンボだったかも。「おまえのやっていることは銀行業だ」と詰められると、システム的に水を切ってないので申し開きできなくなる。

- 仮想通貨で言うところの、「証券、コモディティー論争」に近い論争が、アマゾンの実質的銀行業参入で勃発すると思う。

- いずれロックフェラーのスタンダード石油が独禁法違反でズタズタに分断されたように、アマゾンもズタズタにされるかも。

- アファーム(AFRM)は基本的に「信頼されるブランド」、つまり「表看板」こそが存在意義です。裏方はマルケタ(MQ)がやっています。同様にスクエア・キャッシュも「表看板」。裏方はMQ。

- 「信用」、ないしは「信頼」というキモチの源泉を、考えて欲しい。むかしはそれは「大理石で出来た立派な銀行本店ビル」などに依拠していた。

- あるいは金融機関の「ロゴ」が信頼のしるしだったかもしれない。

- アファーム「ボタン」が提供しているのは、究極的にはその「安心感」。

- アマゾンですら、自前ではその安心感を構築することは出来ないと判断し、アファームと組んだ。

- アップルはゴールドマンサックスと組んでいる。だから安心感を提供しているのはゴールドマン。ただ裏方でカード・イシューの仕組みを提供しているのはマルケタ(MQ)。

- いまは下層な消費者ほどアファームのようなBNPLを魔法の打ち出の小槌の如く信奉している。でも支払い遅延が増えたら「救世主」は「悪魔」のレッテルを貼られるかも。

- テクノロジーや新しいサービスに酔うのではなく、クールに儲けろよ! BNPLをみるじっちゃまの目は……笑ってないぞ。

2021/09/10:アファーム 第4四半期(6月期)決算 EPSは×(*)、売上高、ガイダンスはOK

4Q FY21

EPS予想 $-0.29 vs $-0.48 ⇒ -39.5% missed

※ストックオプション費用の影響

売上高予想 $226.39M vs $261.8M ⇒ 15.6% beat

YonY + 70.8%

ガイダンス(amazonとの提携寄与分は考慮していない)

1Q FY22

売上高予想 $233.89M vs $240M~$250M ⇒ 9.4% beat

FY22

売上高予想 $1170M vs $1160M~$1190M ⇒ 0.4% beat

EPS予想のミスは、IPOに伴い株式ベースの報酬が前年比で2億5,790万ドル増加したことや、Shopify社との商業契約に関連するストックワラントの償却費6,480万ドルが含まれており、貸倒引当金が前年比で3,920万ドル減少したことで相殺されている。

2021/09/05:決算の先回りなんかしても意味がない

AFRM、来週決算だがいい数字出る可能性ある?

- あまり良くない可能性もある。それはちょっと感じる。

- それ以上に、決算の先回りなんかしても意味がない。決算が良くなりそうだから買っておく。悪くなりそうだから売っておく…。まぁ、相場を始めて1年目ぐらいの人が考えること。その程度の発想しかできないなら、まだまだ研鑽が足りない。

- 見込み違いを何度かすればいい。馬鹿の考え休むに似たりで、時間効率が良くないことが身にしみて分かるはず。上手くいくかもしれないけど、上手くいかない事の方が多い。

- 愚直に、素直に、みんなと一緒に相場に乗るのは、利食い幅が小さいかもしれないが負けが少ない。見込み違いが少ない。つまり、オッズ、勝率です。このオッズがすごく大事。

- なかには仮想通貨で一発、億り人になった人はいるけど、10年後消えていると思う。僕ならそういうことはしない。

今現在、BNPLへの規制等の動きは見られる?

- 今はない。将来は禍根を残すと思う。

2021/08/29:BNPLがブームになり、将来リーマンショックのバブルに匹敵することが起こってもおかしくない

- 金融緩和が、無謀な消費を刺激しはじめている。

- 一例として、AmazonがアファームのBNTL(BUY NOW,PAY LATER)を実装する準備を進めているという報道があった。クレカとは別腹で、新しい信用ポケットが作られようとしている。

- 消費者の懐具合、健全性がぜんぜん読めないシャドウバンキングが起ころうとしている。

- これはものすごいペースでブームになると思う。大変な禍根を将来残すと思う。リーマンショックのバブルに匹敵することが、起こってもおかしくない。ほぼ、確定。この映画の末路は悲惨なことになることはわかりきっている。

- BNTLの仕組みを可能にするマルケタの決算カンファレンスコールで、JPモルガンのアナリストが、BNPLの前年比成長350%と聞いて、数字間違えていないですよね?これ、本当ですよね…と何回も確認して、言葉を失っていた。

- 爆発的な成長率を聞いて、これからBNPLにぶっ殺されると悟っていた。JPモルガンのメインビジネスはサファイアカード。多才なオファーができるクレジットカード。他の金融機関がサファイヤにやられた…と歯ぎしりしている。そういうサファイヤを持っているJPモルガンが、BNPLの躍進をみてパンツを濡らしている。

- そのBNPLがAmazonに実装される。それはクレカ情報を入力する前に、アファームで分割払いしますか?というボタンが出てくることになる。そうなると、JPモルガンとしてはクレカが使われなくなってしまう。これはたまらない!ビジネスをごっそり持って行かれるかもしれない。

- だから、この発表を受けて金融機関の連中は「やめてーーーーー!!!」と悲鳴を上げたわけです。

- 中小企業に勤めている人たちに対して、金融機関は冷たい。けれど一部上場に努めていたらクレカを発行してくれる。そうやって与信が行われてきた。でも、BNPLはそうした情報に依存していない。

- クレカは、FICOスコアによって、金融機関によって与信情報として共有されてきた。消費者の行動が金融セクター全体で管理されてきた。

- しかし、BNPLでは、FICOとはぜんぜん関係ないところで、与信を与えることができる。シャドウバンキングと言っている意味は、ここ。新しい信用のプールがドカンと爆誕した!消費者のファイナンスの世界が一夜にして激変し始めている。アメリカで一番エキサイティングなトレンドはコロナではなく、BNPLですよ!

- アファームは月曜日株価がぶっ飛ぶと思う。

- BNPLのマーケットというのは、これからエキサイティングになると思います。

- BNPLは従来の消費者に対する信用供与のあり方ではない。リボ払いは金融機関においしい。金利15%ぐらいでお金を貸しているわけだから。だから、クレジットカードというのはメガバンクにとってうまい商売。それは別の世界でBNPLに流れていく。BNPLは黒船来航だよ!

- いままでこの分野はイノベーションがなかった。しかし、アファームやマルケタ、とりわけマルケタは、すごく、すごく、すごくイノベーティブな会社。

- クレカのサービスは硬直的でワクワクしないものしかなかった理由は、昔のメインフレームコンピューターを使ってコードが書かれているから。

- マルケタは、クラウドに合わせた形で新しい言語で書かれている。インフラを全部刷新して、ゼロからクラウドで作られている。どんなサービスでも作れるようになっている。スクエアもアファームもアップルペイもJPモルガンもマルケタ。マルケタはファイナンスのAWSなんです。

- IBMみたいな昔のメインフレーム時代の発想に対して、オクタ、アトラシアン、モンゴDBとかSaaSなどのサービスはクラウド上で構築されている。この差と似ている。マルケタのサービスもこれ。

AFRMが想定外の急騰。またすぐ値を戻してしまう?新値でそのまま伸びていく?

- わかりません。

- でも、Amazonのアファーム実装は大きな、大きなニュース。金融関係者は肝を潰している。

- 金融界につとめる人間にしてみれば、株価ではない。融資という行為がクレカを経由して消費者から巻き上げるという幹線道路がきっちりできていた。だけど、Amazonのアファーム実装で、違うところにトンネルができた。俺たちどうしたらいいの…という状況。

- そのぐらいインパクトが大きかった。

AFRMに月曜から入るのはいかが?

- 気配が30%も高いので、博打になるけど入るべきかもしれないね。

- どうだろうねぇ〜。まあ、鍋底チャートを描いているので、カップウィズハンドルのカップを形成しにいくわけだし、安値がきり上がるハイヤーローで強いパターンなので、あまり安いところでは買わしてくれないでしょうね。

AFRMをだいぶ前に90で買ってずっと持ってた。今回のAMZNとの提携が認可されるのか心配なので売ろうか迷ってる。

- は?誰も許可しないですよ。

- BNPLの恐ろしさというのは、法律がないところ。何でもあり。あまりにも新しいサービスだから。

- 仮想通貨が出てきたとき、それを取り締まる法律がなかった。既存の法体系の中でどれが仮想通貨の取り締まりに当てはめることができるかと悶々とした。証券なのか、コモディティなのか…どっちかすらわからなかった。それと同じようにBNPLもルールがない。

- 銀行メガバンクの人はおしっこチビッタけど、もうひとりパウエル議長もチビッタはず。叫んでいると思う。

- FRBが銀行を監督している守備範囲とは埒外のところでBNPLが起こっている。

- パウエル議長の気持ちは、ヤバいな…早めにテーパー始めて利上げした方が良いかもしれないという心の動きになっているはず。

- BNPLは貧乏人に対してお金を消費させるのスキーム。危ない人たちにお金を貸してどうするのか…。だからパウエルはパンツを濡らしている。だから、引き締めなんですよ!引き締めのスケジュールを前倒しにするかもしれない。そういう危機意識を持っている?

BNPL原因のクラッシュが未来に起きる際、どのあたりの指標にまず兆候があらわれる?

- 今の時点では分かりにくい。

- でも、ひとつ言えることは、BNPLのプログラムは1〜3年の分割払い。みんなが買い物をしたときに、うれしさを感じながらデフォルトしない。

- そうではなく、支払が滞るのは1年とか3年ぐらい使って買ったものに飽きてきたとき。一定期間をおいた後で支払がおかしくなることをシーズニングという。

- 昨日、Amazonとアファームの提携ニュースがあった。将来に禍根を残すと予想しているが、明日明後日にデフォルトが起きるわけではない。シーズニング期間というのがあるわけだから、あと1年ぐらい大丈夫、阿波踊りできる。今は乗るべきじゃん!と僕は感じる。

- このパーティーの結末は悲惨になることはわかりきっている。だけど、パーティーが終わるのは今ではない。それだったらお立ち台に上って踊った方が勝ち。

- 経済、ビジネス、与信の仕組みを抑えていけば、Amazonとアファーのディールは問題含みかもしれないけど、大脱線するのは今ではないということが自明のこととして理解できる。それなら阿波踊り踊っていればいい。

BNPLでは与信をどうやって調べて即時決定する?

- それはアファームのアルゴリズムでやっていると思うけど、どれだけ厳密にやっているかは疑問。

- ペロトンなら同じエクササイズバイクを継続してオファーしているので、支払履歴が蓄積しやすい。AIで何%ぐらいがデフォルトする、こういう顧客がデフォルトする…と精密なデータ分析ができて安全に与信ができる。

- しかし、Amazonとアファームの提携リスクについてだけど、Amazonが5千円以上の商品すべてに分割をオファーしたら、ものすごくたくさんの商品に対して信用の供与がはじまる。それぞれの商品に対しての信用履歴がないので、とてつもなく危険。

- では、誰がリスクを負うのか?アファームはクロスリバーバンクという信用金庫を使っているが、BNPLのトランザクションを蓄積していて、まとまったサイズになったら証券化して機関投資家に転売している。

- これはリーマンショックの前に、住宅抵当証券がパッケージング化されて転売されたのと同じ。今回は、BNPLローンがパッケージング化されて転売される。

- デフォルトがたくさん出て損が出るリスクは、機関投資家がかぶることになる。Amazonでもアファームでもない。彼らはオファーしてパッケージング化しているだけ。

- 将来、BNPLがひどい投資対象であるかが分かったら、機関投資家がBNPLを拒絶する。Amazonやアファームは新規BNPLが組めなくなる。今は金利無しでお金が借りられるとオファーしている。こんないい話はない。クレカで買ったら15%ぐらいの金利がある。BNPLで買った方がいいに決まっている。でも将来、BNPLが金利をチャージせずにやっていけるかというのは、疑問。

VやMAはBNPLの事業は行わない?

- ビザやマスターカードは決済ネットワークだから、決済の通信テクノロジーを提供しているだけであって、与信をしていない。与信をしているのは、ウェルズファーゴやシティとかの銀行。

- ビザやマスターカードは、決済通信テクノロジーの使用料をもらっている。だから、BNPL事業を始めるのはできない。BNPLでフィーをもらっているのは、マルケタ。だから、マルケタという会社は大事な会社。マルケタはアファームともアップスタート、スクエア、アフターペイ、ゴールドマンサックス、JPモルガンとも商売している。全員と商売している。全方位外交。

- BNPLで一社だけ最も大事な企業を挙げろ…といわれたら、マルケタを上げる。マルケタがインフラストラクチャーを提供している。

JPチェイス等もBNPLに参入しない?

- JPモルガンはサファイアカードというものを持っている。カードの請求書にボタンがある。これをBNPLで割賦にしませんか?という提案をサファイアカードはやっている。

- でも、それは遅すぎる。なぜなら、Amazonがアファームを実装したら、BNPLのオファーが先に表示された後にクレカ払いの選択が出てくる。これはアウト。

- JPモルガンがいくらクレカ画面で割賦ボタンを表示しても、それより前に消費者は割賦の意思表示をするから意味がない。

BNPLはクレカでいう与信評価などはしている?

- BNPLは、もっと細かく商品ごとの与信分析を可能にしている。たとえば一眼レフカメラなら金を払わないという悪人がいない。でもX-BOXとかは、若い消費者がいるのでデフォルトされる…といった感じで、商品ごとに与信リスクを勘案することができる。いままではそれができなかった。

- クレカのリボ払いは、航空券やPCなど、ぜんぶどんぶりの中に放り込んで消費者のリスクを分析している。

- アイテムごとのリスク分析と、闇鍋でのリスク分析…どっちがリスク分析できるか?ただし、データヒストリーを積み重ねた後でできることであって、今はわからない。大失敗するかもしれないというリスクがある。しかし、そのリスクが顕在化するのは1〜3年後だと思う。

BNPLが政府による規制で頓挫したりお祭り終了になる可能性について

- それは遠い将来あるかもしれなけけど、当分ないと思う。

- 銀行行政というのはだいぶ整理されてきたが、ものすごく散らかったエリア。金融銀行業に対して連邦政府が口出しをすることを米国国民は非常にネガティブだった。

- FRBが創設されたのは1913年。でも、アメリカ建国200年以上の歴史があるのに、FRBがなかった。

- アメリカ人は銀行が嫌い。メガバンクが嫌い。連邦政府のひとたちがマネーのことに口出すすることが大嫌い。そういうメンタリティがある。

- 銀行業はローカルビジネス。おらが街の銀行を信用する。そういう風習があった。

- アメリカはものすごく国土が広い。だから、銀行支店も全国に出せない。メガバンクが登場したのは、1995年ぐらい。それまでは全国カバーしている銀行はなかった。

- そのぐらい米国銀行業というのは、分断されていて、監督当局も州政府などが監督していた。連邦政府ではなかった。

- BNPLが出てきたととしても、FRBの監督範囲?州レベルの監督範囲?という状況。誰にもわからない。まずはそこをソートアウトしないと取り締まりもできない。

先日イギリスのフォーラムでKlarnaを一回だけ使ったことが原因で住宅ローンの審査に落ちたという人の話を読んだ。こう言ったことが早いうちに増えBNPLの勢いを止める可能性は高い?

- そうなのかもしれない。

- 銀行の立場からすれば、BNPLは的。黒船来航。とんでもないライバルの出現。徹底的につぶしてやる!って感じで、意地悪なことが出ると思う。

- 銀行としては銀行の縄張りを守らなければならない。BNPLを使う人たちと銀行サービスを使う人たちは、一緒ではない。明らかに区別があると思います。

- 銀行サービスを使っている人たちの方が信用力が上。BNPLを使う人たちは若い人とかクレジットヒストリーがないので、信用が少ないはず。

- 銀行の立場からいえば、BNPLを使う消費者なんてローン却下!と意地悪するはずだよね。戦いの火蓋は切って落とされた。俺、こういうの大好き♪

日本の個人のクレカのポイントを利用判断にする。米国のカードにポイント制度はある?(なぜBNPLがクレカのポイントサービスよりも訴求力があるのか)

- あります。ポイント関係ですすんでいるのは、チェースのサファイア。

- ポイント制度うんぬんというのは、ITの戦い。ITインフラストラクチャーの優劣が勝敗を決める。群鶴競争みたいなものが起こっている。その戦いにチェースは勝っている。

- でも、強力なライバルが登場している。それがBNPL。

- なぜ、BNPLがクレカのポイントよりも訴求力が強いのか。それは、BNPLを提供する際、金利をタダにするとやる。

- クレカで買えば金利15%、アファーム(BNPL)で買えば金利ゼロ。これはすごくパワフルなサービス提案。BNPLのほうが一歩踏み込んだ魅力的プロモーション。そこが問題。

- クレカはメインフレーム時代の古いプログラムで走っている。それはIBMの世界。臨機応変なサービス提案などできない。

- BNPLはクラウドでデザインされているから、マーチャンツの持っている情報とマルケタのインフラストラクチャーを合体させればいろんな新しいことができる。もう、勝負がついている。

BNPLはクレカ作れない人にクレジット与えるから利子はクレジットカードより高い気がする。なのに、どうして金利ゼロなのか?

- アファームみたいなBNPL企業は、マーチャンツからディスカウント(金利相当分)を得ている。

- 高い洋服を売り出したけど売れ残った場合、アウトレットで半値ちかくのディスカウントで在庫処分される。でもアファームは、そういうマーチャンツのところに行って、アウトレットで販売することはブランド毀損になるので良くない。ドレスの値段が高すぎて消費者が買いにくいのだったら、金利ゼロの分割払いを提案すればいいと営業をする。そうやって価値提案をするのがアファームですよ。

- その時の金利はうちが払うわ…といった形で、売り手が金利を払うわけです。だから、消費者はゼロ金利で購入できる。

- 消費者にとっては、リボ払いで高い金利を払うか、BNPLでゼロ金利にするか…どっちが得かはBNPLのほうが明らかに得。金利を払うのはマーチャンツだが、そのマーチャンツも損ではない。アウトレットで叩き売りするより正規の価格で売りたいから。

2021/08/28:Amazonのサイトにアファームが実装される。これ大事件!!!!!

- アマゾンのサイトにアファーム(AFRM)が実装される。これ大事件!!!!!!!!!

- 過去のフィンテックをめぐる色々な出来事で、最も重要な事件。

- 次のリーマンショックは消費者金融で起こるかも。

- 今日引け後の、このニュースで、FRBはテーパーを早目に実施すると思う。

- なぜならBNPL(バイナウ・ペイレイター⇒割賦のこと)はクレカ残高、信用情報に反映されない、「シャドー・バンキング」だから。

- いまメガバンクに激震が走っている。

- キャピタルワン(COF)、ウエルズファーゴ(WFC)、JPモルガン(JPM)などの銀行に悪いニュース。

- アファーム(AFRM)爆騰中。

- マルケタ(MQ)はアファーム含め、すべてのBNPLを黒子として背後で駆動しています!

- FRBは、いまアマゾン=アファームの提携について急いで聞き取り調査しているはず。

- 米国はこれまでアマゾンに銀行免許を与えることを認めて来なかったんですね。なぜならそれを許すとアマゾンがパワフルになりすぎるから。

- でもアファーム・ボタンを実装できるなら、実質的にアマゾンが銀行免許を取得してやりたいことの大部分が出来てしまう。 それは突き詰めて言えば「与信」です。

- アマゾンはいま売上高成長率が鈍化の兆しを見せた矢先に、アファームと組むことで顧客の購買を活性化することができる。JPモルガンなどのクレカ業者にとってアマゾン→アファームの流れでスルーされたら、大打撃です。

- リーマンショック前夜の……2006年頃の出来事を思い出している。アマゾン=アファームの提携のニュースを見て。

- りんりんりん♪

- 電話が鳴って受話器を取ったら女性の声で「おめでとうございます!イザベル様が住宅ローンの審査に通りました!」

- 僕:「あの、イザベルって、ウチの猫なんですけど……」

- 電話の女性:「………」

- 今日のニュースは、これに匹敵する衝撃的出来事

2021/08/26:株価、良い感じ

- アファーム(AFRM)の株価が良い感じ。

2021/08/22:目先のモメンタムは上だと思う

スクエアとアファームどう?

- AFRMがやっている「BUY NOW,PAY LATER(分割払いで後で払えば良いよというオファー)」すごいと思う。ものすごく流行っている。

- 将来、あまりにも流行しすぎで禍根を残すと思う。BUY NOW,PAY LATERで消費者がこさえた借金は、従来のクレカデータに反映されていないから。シャドウバンキングみたいな負債。

- 経済再開後、アメリカの消費者のバランスシートが悪化していないかと聞かれれば、それはどうだかわからない…としかいえない。

- アファームみたいな銘柄にとって何を意味するかというと、ごく短期は上です。ビジネスのモメンタムは強い。

- マルケタもBUY NOW,PAY LATERの仕組みの背後で動いているソフトウェアだから、目先のモメンタムはすごく強いと思う。

2021/08/11:コンセンサス予想は-26セント

- コンセンサス予想は-26¢。

- 前回の決算は良かったと思います。

2021/08/02:決算を待ちたい

- 現在、参加しているマーチャンツの数は1.2万社。

- アファームはショッピファイとタイアップしている。非常に重要な業務提携。

- 消費者が踏み倒したら、そのバッドクレジットはクレジットビューローに対して報告します。報告あり。クレジット信用スコアが悪くなる。

- トランザクションの30%がマーチャンツからではなく、アファームのアプリから売り上げられている。

- アファームのアプリから購入すれば、マーチャンツが分割払をオファーしていなくても、アファームが勝手に分割払をOKにする。これも非常に重要なポイント。

- スクエアのアフターペイ買収を受けて、アファームの株価も上がっている。それは、アファームに対してもM&A期待が高まっているから。

- アファームにとって自然なパートナーとしては、ショッピファイ。業務提携して株式の持ち合いもやっているので、ショッピファイがアファームに対して買収提案をするかなと思う。

SQ, AFRM, MQどう?

- スクエアは決算が悪かったので、少し考える必要あり。

- アファームとマルケタは決算を待ちたい。

AFRM9.10月のこと考えて少しポジション落とした方がいい?

- どうかね、次の決算を待っていればいいんじゃない?

2021/07/25:決算がよければいずれ上がる

AFRM 金利上昇で真っ先に売られるのに金利下落しても株価冴えません 今後の勝利の展望

- それは決算が良ければ、いずれ株価は上がる。

2021/07/19:決算を手がかりに投資するなら9月以降、我慢

ZM, AFRM, U、相場の荒れが予測される9月以降も決済が良い限りHoldで良い?

- 決算を手がかりに投資するという主義ならば我慢するしかないと思う。

2021/07/15:アファームにとってAppleカードなんて脅威じゃない

AFRM、AAPLの報道を受けて先日大きく下がった

- Appleが分割払いのペイメントを発表。ゴールドマンサックスと組んで参入している。アファームに関しては、多くのアナリストは心配ないとコメントしている。

- Facebookのデートアプリと同じこと。大企業だから参入するすべてのビジネスに対して成功するという考えは大間違い。ゴールドマンのクレカビジネス(マーカス)なんて、クソだぞ。

- Appleがゴールドマンのクレカビジネスと連携したというニュースを聞いて、メガバンクの連中は小躍りしている。これでAppleからの脅威は来ないと。組んだパートナーがショボいから。

- ゴールドマンのマーカスって、バックエンドは全部マルケタがやっている。アップルカードで分割を可能にするとか言っているが、突き詰めて言えばマルケタがやっている。アファームもマルケタがやっている。マルケタはアファームにもAppleにも分割払いのソリューションを提供している。

- ファイナンスブランド、あるいはバンキングというブランドに関して言えば、Appleやゴールドマンは良いブランドではないと思う。

- AppleCarすごい…とか言われているけど、そうは思えない。Appleホテルが仮に発表されたら、みんな泊まる?ホテルはフォーシーズンズのほうがいいんじゃない?セフレ探すならティンダーでいいじゃん!なぜフェイスブックで探すの?

- 個々の企業の製品やサービスを使い分けた方が良い。アファームにとってAppleカードなんてぜんぜん脅威じゃない。

2021/06/29:金利は下ですね

- 金利が上昇すれば売られるリスクはあります。

- でも、金利は上がらないと思うよ。たぶん。ジャクソンホールになってみないと分からないけど。今の雰囲気では長期金利は下ですね。

2021/05/11:アファームの決算は良かった

- 決算良かった。

- EPSが未達だった理由はストックオプションの費用が入っていたから。

- ニュースリリースをみて、そのストックオプションの費用がEPSに関して何セントぐらい足を引っ張ったということに関して開示がなかったのは、少し不親切だった。

- それ以外はぜんぜん問題がなかったと思う。

- EPS予想-26セントに対して、結果-1.06ドル。これは説明したとおり、IPOにまつわるストックオプションの費用(1.32億ドル)が含まれているから。

- 売上高は予想1.98億ドルに対して2.31億ドル。売上高成長率前年同期比66.8%。売上高は非常に良く伸びている。

- 取扱高を示すGMV(Gross Merchandise Value)は前年同期比83%。

- ペロトンを除いたGMVは前年同期比100%。

- 売上高からトランザクションコストを引いた部分が粗利益になるが、それは1.34億ドル。前年同期比-930万ドル。利幅も急激に増えている。

- マーチャント数、つまりアファームで分割払いしませんか?というウェブショップの数は、前年同期比で2倍の1.2万社。

- アクティブコンシュマー数(アファームの分割払いを利用した数)は、前年同期比60%の540万人。これも良い感じで増えている。

- 第4四半期のガイダンス、売上高予想2.08億ドルに対して新ガイダンス2.15-2.25億ドル。これもぜんぜん問題なかった。

- 要は、アファームの決算は良かったということ。

2021/05/06:ペロトンのリコールが影響を及ぼしている

- 直接アファームに関係ないけど、ペロトンが昨日急落した。

- その理由は、家で走るランニングマシーンの設計に危険なところがあり、子供がベルトに巻き込まれて一人死んでいる。それでリコールがかかった。

- アファームは、ペロトンを買うときに分割払いをアレンジしている。

- 今は、アファームの売上高に占めるペロトンの比率は随分下がってきたけど、一部、ビジネスが残っている。

- 分割払いの支払が残っているので、リコールがかかったということは、借金の回収が少ししにくくなるという風に感じる。

- たぶん、このニュースが悪影響を及ぼしていると想像しています。

- 今後、ペロトンのとばっちりを受けると思う。

2021/04/18:入るタイミングがつかめないけど良いと思う

- まぁちょっと入るタイミング、手がかりはつかめないけど…

- 僕は良いと思いますよ

2021/04/16:株価低迷の理由のひとつは過当競争への不安感。でも、アファームは見直されると思う。

- 株価は低迷しているけど良いと思います。

- 決算発表はしっかりした内容だった。

- ペロトン(PTON)に対する依存度もかなり減っている。

- PTONの株価は出直ってきている。なぜAFRMの株価だけが低迷しているかわからない。

- AFRMがやっている「BUY NOW,PAY LATER(分割払いで後で払えば良いよというオファー)」という提案方法を見ていた他の金融機関、たとえばJPモルガンのチェイスカードがそういう割賦払いの提案をしてくる。

- AFRMの株価が下がっているひとつの理由は、そういうライバルの金融機関がものすごく出てきているから。過当競争になっていて、「AFRM負けるんじゃないか?」という不安を持っている。

- しかし、大きな違いは、AFRMのブランドに対する消費者の信頼。

- AFRMは消費者から信頼されている。愛されているブランド。分割払いやるなら、AFRMでやりたい。

- チェースカードが(AFRMと同じように)分割払いを提案しても「えぇ〜チェース!?どうせお前ら高いのをふっかけるんだろ?」と既存の金融機関はぜんぜん信頼されていない。

- 殿様商売というか、ふんずりかえっているというか、そういう金融機関の歴史的なイメージも関係しているのかもしれない。

- 若者は新しい金融サービスを信用しやすい。

- たとえばクラウドファンディングやソーシャルレンディングとか。ソーシャルレンディングは劣悪な商品もものすごく多いけど、ただ新しいという理由だけで新しい金融機関に流れがち。それぐらい銀行は信用されていない。

- その責任は銀行にある。リーマンショックを引き起こした銀行のイメージが悪いのは当然。だから若いフィンテック企業は人気がある。

- ある時点でAFRMも、もう一回見直されると思う。数字自体はきっちりでているから。心配していない。

2021/04/07:業績と長期金利は今のところ関係ない

- 業績と長期金利は今のところ関係ない。

- AFRMいいと思う。

2021/04/04:BUY NOW,PAY LATERが、アファームの本当の価値提案ではない

- AFRMのサービスは独自性が無くなるのはPYPLだけではない。チェースもやっている。

- 若者はチェースが嫌い。その部分がアファームの強さ。

- BUY NOW,PAY LATERが、アファームの本当の価値提案ではないと思う。

- ホールドして大丈夫。

2021/03/28:心配する必要はない

- リアルより巣篭もり需要が圧倒的というわけではない。

- 売上高の20%ぐらいがペロトンだったと思う。昔は40%ぐらいだった

- 心配する必要はないんじゃない?

2021/03/26:アファームの財産は消費者から愛されていること

- アファームの後払いシステムは他の会社でもできる。

- 実際にチェースカードもやっている。

- アファームの財産は消費者から愛されていること。

- それが参入障壁になるべき。

- チェースカードは若者に信用されていない。

- ホールドでいい。

2021/03/20:この水準だったら魅力あり

- この辺の水準だったら魅力があると思っている。

2021/03/12:たぶんナンピンしてOK

- 決算が良かったのに株価が反応しないのはよく分からない。

- 売った方が良いとは考えないけど、資金効率を考えて毎日儲かっていないと気が済まない人も多いと思う。

- であれば、他を探すという手はある。Uだけはしなやかに戻り始めている。チャート的にはUだけを残して、値動きがどんくさいAIとARFMを切る手がある。AIもAFRMも決算は良かった。

- 決算的には悪くなかった。物色の矛先がこの会社に向かってこないのかよく分からない。

- ナンピン続けてたぶん大丈夫。EPS予想-76セントに対して-45セント。売上高予想1.89億ドルに対して2.04億ドル。売上高成長率前年同期比+56.9%。

- 第3四半期の売上予想は1.89億ドルに対して新ガイダンス1.85-1.95億ドル。中値を取れば1.90億ドルになります。

- 2021売上高予想7.478億ドルに対して新ガイダンス4.6-4.8億ドル。

- だから決算良かったですよね。ナンピンしてOKだと思います。

2021/03/05:今の水準は面白いと思います

- ペロトンのバイクを買うときに値段が高い。分割払いで買いたいときにサービスを提供している。経営はすごくいい。ビジネスの目の付けどころもいい。最も良いのは、歴史の浅い会社なんだけれども、アメリカの消費者から愛されている。よく知られていて信頼されている。今の水準は面白いと思います。

- 公募増資値決めして、その価格を割り込んだらそれがしこりになって後後まで尾を引く。でも公募増資をしない会社なんてないんだから、それは諦めるしかない。

- Stripeは技術の会社で黒子。AFRMは消費者に対してブランドをアピールしている。両方とも良い会社。

2021/03/02:アファームは買いだと思います

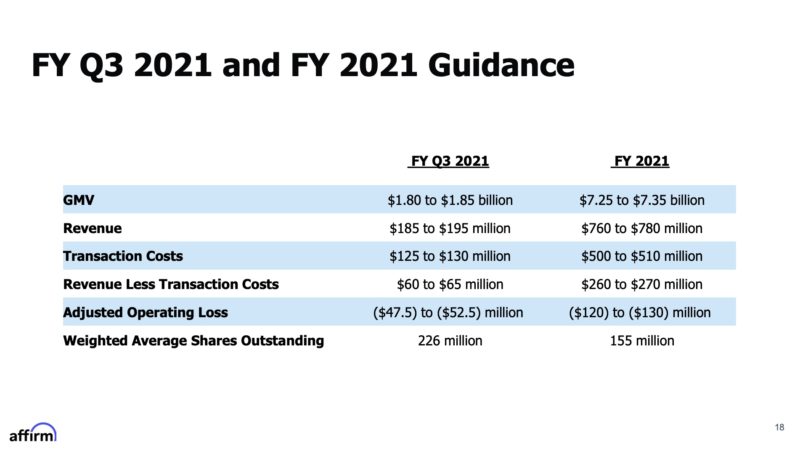

- 決算は良かった。EPS予想-76セントに対して-45セント。売上高予想1.89億ドルに対して2.04億ドル。売上高成長率前年同期比+56.9%。ガイダンスはQ3売上高予想1.89億ドルに対して新ガイダンス1.85-1.95億ドル。中値は1.90になるのでOK。通年売上高予想7.47億ドルに対して新ガイダンス7.6-7.8億ドルで問題ない。アファームは買いだと思います。

- 特にアファームは安い。今の瞬間だとね。

- 公募があったのは知らなかったけど、値決めがあった後で公募価格を割るかどうかを注目して。

2021/02/15:アファームは消費者から熱烈に愛されるブランドになりかかっている

- ペイパルもまねしたサービスを出している。アファームが勝てるかどうかはまだわからない。

- けれど、ファッションブランドというか、アファームは消費者から熱烈に愛されるブランドになりかかっている気がある。たとえばアップルやテスラやスターバックスコーヒーとか、ペロトンのバイクとか。アファームも同様で好感度がアップのブランドなんですよ。

- 割賦ビジネスは競争が激しい分野だけど、アファームと他企業を区別するポイントは、ひょっとしたらブランドかもしれない。まだ早くてそう断言できないけど。

2021/02/14:どこかで仕掛けたい

- AFRMも決算が良かった。

- ただ、ペロトンが売上高に占める割合が前期31%だったのが今期24-27%に下がってきている。ペロトンが前年同期比で100%以上成長しているのに、なんでアファームが50%ぐらいしか成長していないという突っ込みがあった。

- それに対する回答は、ペロトンだけが顧客ではなく、他に広く分散しているからということだった。アファームもどこかで仕掛けたいと思います。良い銘柄だと思う。

アファームをあえて悪く言うと、借金につけこむ偽善的なビジネスと思っていましたが、以下の記事を読んでみると、それは言い過ぎな気がしてきます。

2021/02/12:EPS、売上高、ガイダンスすべてOK

アファーム 12月期決算発表 EPS、売上高、ガイダンスすべてOK

Q2 2021の決算資料はこちらQ3 2021ガイダンス

EPS:-$0.45 vs -$0.81(予想) ⇒Beat

売上高:$204M vs $189M(予想) ⇒Beat!

ガイダンス売上高:$185-195M vs $189M(予想) ⇒Beat!

売上高 $760-780M vs $747M(予想) ⇒Beat!

売上高:2Q 2.04億ドル → 3Q 1.8-1.95億ドル見込み

流通取引総額のこと。サービスの販売総額を表す。マーケットプレイス型のECモールや、フリマアプリを運営する企業では重要なKPI(重要業績評価指標)となり、市場規模を測定するのにも有効とされている。

2021/02/06:ある時点でこの銘柄は人気化すると思う

- 決済関係の銘柄は新しいイノベーションがどんどん起きていて、マーケットシェアにかなり影響を及ぼし始めている。これまではビザ(ティッカーシンボル:V)やマスターカード(ティッカーシンボル:MA)などの銘柄が安定した収益を見込めたが、それらの企業の株価は冴えない。ペイパルやアファームのような手強い競争相手がぐいぐい伸してきているので、状況がおかしくなっている。

- ワクワクする銘柄とはちょっと違うけど、アファームの決算は注目している。IPO当日に乗ろうと思ったが、株価が走ったのでパスした。その後株価が下がってきている。もう少し下がると思う。ペイパル(ティッカーシンボル:PYPL)がBuy now, pay laterというサービスを発表したらすごく好評だったというコメントをしていた。ネットショッピングするときにクレカですぐに決済するのではなく、つまり買った代金をクレカにチャージするのではなく、クレカ以外の支払方法で高額商品を買うことがひとつのブームになっている気がする。アファームはまさしくそういうソリューションを提供している。

- 独自で割賦、分割払いの支払方法を提供するということをやっているのがアファーム。ある時点でこの銘柄は人気化すると思う。フィンテックのIPO予備軍がたくさんある。ストライプ、クレジットカードのバックエンドをやる会社でマーケタの二つは大注目すべき。今年はフィンテックがひとつの相場の中心になると思っているので、注目してください。

- もうひとつ気が付いた点はペイパルの「Buy now, pay later」サービスが、すごく人気を博していること。これはアファーム(AFRM)のパクリだと思います。

- これまでウェブで買い物するときはクレカで決済することがアメリカでは多かったのだけれど、いまみんなクレカ残高を圧縮。その代りアファームのような「金利のつかない」割賦による購入がブームになっている。だからクレカの信用残高情報では捕捉できてない新しい購買が増えているのでは?

2021/01/14:長期ホールド銘柄かどうかはわからない

- 長期ホールド銘柄かどうかはわからない。決算発表を観てみないと。

- アファーム(AFRM)90.9ドル330万株

- 行って良いかどうか、思案中。

- 引き金、引けてません。思案中。

- アファーム(AFRM)まだ注文入れないで。90~100ドルを覚悟して。

- なにもせず、静かに待ちます。

- アファーム、いわゆる「ペイパル・マフィア」の一味だよね。

2021/01/13:49ドルで値決め

- アファーム(AFRM)のIPO、2460万株を49ドルで値決め。

- 2021/01/09:アファーム(AFRM)☆☆

- 目先のIPOでは:

- ドリブン・ブランズ(DRVN)☆☆☆☆☆

- アファーム(AFRM)☆☆

- プレイティカ(PLTK)☆☆

- ポシマーク(POSH)☆

- 2021/01/07:大丈夫?という懸念あり

- アファーム(AFRM)に関しては(素晴らしい会社だな)というキモチと(大丈夫?)という懸念の両方を抱いています。

- 良い点としてはAFFIRMというサービスが若者から強く支持されている点。金融機関に居た者としては消費者から愛されるということがどんなに難しいことかよくわかります。

- 確かにアファームは借り手(個人)に対しては正直で明朗なサービスを提案していると思う。でも個人データはかなりアグレッシブにマーチャンツに渡している。いまの若い子たちはデータ・プライバシーにあまり頓着しない。それに付け込んでいる。

- アファームでの借金は複利で雪だるま式に大きくなることは無いです。でも新しいクレジットを屋上屋を重ねるようにオファーすることは、結局、消費者のためにはならないと思う。そのリスクを消費者に訴えないのは偽善的。

- アファームのサービスは「借金することの重さ」を「気軽に借金!」に変容させた。これはサブプライムローンを乱発した2000年以降の状況を彷彿とさせる。

- 本来、信用スコアが低く住宅ローンの審査に通らない人にホイホイ融資するのは親切ではなく残酷。同様に本来ぺトロン・バイク買えるほど余裕ない若者にホイホイ割賦をオファーするは究極的には親切で正直なビジネスモデルでは無いのでは?

- クレジットは等しくなにびとにも与えられた基本的人権ではなく「特権」です。努力して、獲得すべきもの。

- ペロトンは2020年12月から売上高の計上のしかたを一部変更しました。その関係でアファームのGMV、ならびに売上高の計上のタイミングも影響を受けます。ひとことで言えば鈍化ですね。

2021/01/06:IPOロードショーをキックオフ

- アファームがIPOロードショーをキックオフ

アファーム(AFRM)に関するじっちゃま金言まとめ2020

2020/12/23:クリプトのサービスプロバイダーが激突する年になる

- 来年、ストライプが来るねん。マーケタが来るねん。アファームもや。ロビンフッドも、ひょっとしたら来るかも。そういうクレッシェンドの中でコインベースがIPOや。それはつまり来年は既存の金融サービス(=SQ、PYPLなど)とクリプトのサービスプロバイダーが激突する年になるちゅうことや。

2020/12/20:借金でキツキツになっている人たちに対してサービスを提供する

ペロトンのバイクを買いたいという消費者が多い。クレカにチャージしようと思うと、もう与信枠がいっぱいでチャージできない。そういう時にそれでもバイクがほしい。分割払いで買う方法はないかなぁ…というお客さんに対して、割賦、分割払いをネットでカードをイシューすることによって可能にする。つまり、今までのクレジットカードとは別枠の与信枠を主に低所得者層というと語弊があるけど、借金でキツキツになっている人たちに対してサービスを提供するのがアファーム。

2020/12/20:IPOを1月まで延期

- ロブロックス(ティッカーシンボル:RBLX)とアファーム(AFFM)が相次いでIPOを1月まで延期しました。

コメント