- トーム(ティッカーシンボル:TRMD)について

- トーム(ティッカーシンボル:TRMD)に関するじっちゃま金言まとめ2023

- トーム(ティッカーシンボル:TRMD)に関するじっちゃま金言まとめ2022

- トーム(ティッカーシンボル:TRMD)に関するじっちゃま金言まとめ2021

- 2021/12/16:サコス(TRP)いいけど…

- 2021/12/04:ある時点でものすごくブームがくる

- 2021/11/27:絶好の買い場だと思う

- 2021/11/23:暖冬はヤバイ。

- 2021/11/12:決算よりも重要なこととは

- 2021/11/07:すぐに反発すると思う

- 2021/11/01:【重要】資源株決算の見方

- 2021/10/28:原油の在庫が増えた要因、それは…

- 2021/10/27:プロダクト・タンカーの出番

- 2021/10/20:今から資源株、金鉱株に乗れば…

- 2021/10/17:原油を精製し、タンカー輸送を請け負う会社

- 2021/10/16:インフレによるコスト増を価格に転嫁しやすい企業を買え

トーム(ティッカーシンボル:TRMD)について

トームは世界最大級のプロダクトタンカー会社。原油ではなく精製された石油を運んでいる。創業は1889年と歴史があり、イギリスに登記されているがデンマークのコペンハーゲンに本社を置いている。

53隻のMR(ミッドレンジ)タンカー、ならびに21隻のLRタンカーを保有。それらはいずれもジェット燃料やガソリンなどの精製品を運んでいる。

プロダクトタンカーの需要はある時点でブームになるとされており、じっちゃまの注目度が高まっている。

トームを売買するときは、ジェット燃料の価格を観察する必要があります。価格動向はiata.org(国際航空運送協会のホームページ)で確認できます。

ジェット燃料インデックスについて。

✅2000年のスポット価格平均値と比較される。

✅さらに需要によって加重され、基準期間と比較し全体的な相場の上昇を反映したパーセンテージが算出される。

✅指数の値が200であれば、2000年以降に価格が2倍になったことを意味する。 pic.twitter.com/kSztPIBdeG— 酒とロック🇺🇸米国株投資 (@saketorocks) April 25, 2022

ジェット燃料の価格動向は、TradingViewでもチェックするようにしています。

トーム(ティッカーシンボル:TRMD)に関するじっちゃま金言まとめ2023

2023/02/25:製品タンカーと原油タンカーの見通し

詳しくはOMUSUBI-chにて(5:10付近)

トーム(ティッカーシンボル:TRMD)に関するじっちゃま金言まとめ2022

2022/04/19:ばら積み船、タンカー、コンテナ船でいいんじゃない?

ばら積み船、タンカー、コンテナ船でいいんじゃない?ユーロドライ(EDRY)なんて昨日1日で+16.54%も騰がっているよ。

2022/03/02:トーム 第4四半期決算

Q4 FY21

EPS 予想$-0.10 vs $-0.10 😑

売上高 予想$120.92M vs $189.10M ⭕️

YoY +62.6%

タンカー市況

✅ 米国メキシコ湾岸の製油所がハリケーン「アイダ」の操業停止から復帰

し、南米からの強い輸入需要あり。

✅ アジアからの製品輸出が少ない、OPEC+の生産量が徐々に増加している、原油タンカーの市況が低迷していることから、プロダクトタンカー市況全般の運賃は引き続き下落傾向に。

✅ プロダクトタンカー市況は、全般的に低調に推移。長距離航路と原油タンカーの低迷が続いている。

✅ 2021年第4四半期は、全体として、欧米の市場は東アジアの市場をアウトパフォームした。

✅ 米国メキシコ湾岸からの製品輸出は、前年同期に比べ 2021年9月の1.7mb/dを底に、12月には240万b/dと2年超の高水準に達した。

✅ 中国の輸出の減少により、2021年第4四半期の原油タンカー市況は、引き続き低調に推移。

✅ OPEC+バレルが徐々に戻りつつあるものの OPEC+の 2021年第4四半期の原油輸出は、180万b/dの減少にとどまった。

✅ 2022年の需要拡大 ロシアの侵攻による地政学的な危機は ウクライナ情勢とそれに伴うロシア制裁 は、エネルギー市場全般の不確実性を高めた。

✅ 欧州市場の原油タンカー運賃を 2020年春以来の高水準となりました。

✅ 世界のプロダクトタンカー船隊(25,000重量トン以上)は 2021年第4四半期は、活発な廃船により0.3%増となった。

決算ハイライト

2010年から建設された既存のMR(1)船舶の借り換え計画9隻のうち8隻のセール&リースバックを完了

MR:Medium Rangeの略。 プロダクトタンカーのうち、45,000~55,000重量トンクラスの船型を称する。 ガソリン、ナフサ、軽油、ジェット燃料などの石油製品の輸送において汎用性が高く、世界的に需要の高い船型。

2012年に中国の金融機関と 2022年1月上旬、TORMは9つのMRのうち最後の1つについてセール・アンド・リースバック取引を完了。

2020年第1四半期に発表した新造船プログラムから2隻のLR2船のうち最初の1隻、TORM Heleneを引き渡し完了。

最後のLR2新造船(TORM Houston)は、2022年1月に引き渡された。

2022/02/11:気長に待つしかない

時間がかかっているけど、理詰めで考えればどこかで相場になるはずです。気長に待つしか無いと思います。

2022/02/06:ストーリーは変わっていない

TRMDやFLNGのストーリーは全然変わっていないと思う。

2022/01/28:ホールドでいい

落ち続けてる?はい、ホールドでいいと思いますね。

2022/01/19:イエメンによるUAE攻撃で株価暴落…。

イエメンによるUAE攻撃で、タンカーも危ないから(下げたの)では?

今日液化天然ガスタンカーの株とか下がっているのだけれどイエメンの反政府軍が昨日UAEの空港などに仕掛けたドローン攻撃をタンカーにも仕掛けるのでは? という観測が出ているらしい。

タンカーって頑丈なので、そうやすやすと吹き飛ばないと思うけど。

ちなみに僕は1980年代初頭にクウェートに住んでいたのだけれど、あの頃はイラン・イラク戦争たけなわで、タンカーに対するミサイル攻撃が頻繁に発生していました。

ドローン攻撃があるかもという推察による 株価への影響は長期化するものでしょうか?

すべて憶測にすぎません。

2022/01/16:原油価格が下がったら…

TRMDが今後相場にならないシナリオは?

当然あると思いますよ。たとえば、原油価格がどんどん下がるとか…。

2022/01/12:ウクライナでドンパチ始まったら…

- まずウクライナとロシアは一つの国だったことが、歴史的に何度かある(2度?)。だからそもそも線引きしようにもできない。

- 軍事的にもクリミア半島はロシアの海軍にとって極めて重要だし、ドネツクあたりは重工業があり、軍需産業の要になっている。

- キエフはロシアにとって大きな都の一つだった。言うならば大阪と阪神工業地帯が日本から切り離されたような喪失感をロシア人は味わったに違いない。

- ウクライナもドニエプル川より西は欧州と心情的には近いはず。だからEUに加盟したいしNATOにも加盟したい。

- ウクライナは穀倉地帯でもある。これはロシアにとり食糧の自給自足に関わる大問題。

- 日本人がお米の自給自足にこだわるのと同様、ロシアが小麦を戦略的に重視するのは当たり前。

- ベルリンの壁が崩壊し、ソ連邦がバラバラになった時、ソ連は国土の多くを失ったけど、「これだけは絶対に譲れない!」というレッドゾーンが、今、争奪戦になっている東ウクライナのあたりだろう。

- これまでウクライナは親ロシア的なリーダーだった。でもEUに靡いたのでプーチンは嫉妬しているに違いない。

- ウクライナでドンパチ始まったらノードストリーム2は絶望でしょうね。それは欧州で天然ガスが不足することを意味する。LNG船が出番。石油のプロダクト・タンカーも注目されます。

2022/01/09:いいと思う

AR、TRMDは2022年どう?

はい、両方ともいいと思います!

2022/01/03:今年の展望は?

いいと思います

トーム(ティッカーシンボル:TRMD)に関するじっちゃま金言まとめ2021

2021/12/16:サコス(TRP)いいけど…

TRMDとサコス(TNP)はどっちがいい?

どっちもいいけど、強いて言うならTRMDかな。

今から買ってもいい?

はい、買いでいいと思います。

2021/12/04:ある時点でものすごくブームがくる

- 先進国で新しい石油コンビナートを建てると発表したら、環境に悪いものが近所に建つと困る…と、住民が黙っていないはず。

- 先進国で石油精製工場を建設するのは難しい。

- 一方、旧式な石油精製工場は閉鎖されている。

- そうした理由で石油生産国のクエート、ナイジェリアなどで大型石油精製工場が建設されている。

- 原油タンカーはあまり必要なくなる。そのかわり、プロダクトタンカーは今まで以上に必要となる。

- プロダクトタンカーと原油タンカーとでは構造が違う。その理由は、精製品であるジェット燃料やガソリンが爆発したら大惨事になるから。高度な安全基準がプロダクトタンカーに要求される。

- プロダクトタンカーに要求されないのは、たくさんの量を輸送するスケールメリットは重要ではない。付加価値の高い物を運んでいるから、運搬コストの問題はそれほど重要ではない。

- 同じタンカー会社といっても、原油タンカーを経営するのでは少し目の付け所が違う。

- 需給関係は、現在の株価よりも遙かに高い。

- プロダクトタンカーの建造、新造船の供給は過去最低の水準にある。その一方で、需要は新型コロナ直後は激減したが、今はV字型に回復しており、ある時点でものすごくブームがくるはず。

2021/11/27:絶好の買い場だと思う

VTI, CCL, TRMD, AFRM, PXD, BP, FANG, AR, ABNBの中で敢えて売るならばどれ?

- 難しい質問だね。ちょっとわからない。

- その辺の銘柄で問題があると感じるものはない。

最近株を買われてると思うが、どのような銘柄を購入してる?

- FLNGとか、TRMDとか、PXDとか、FANGとか。そんな銘柄ですね。

2021/11/23:暖冬はヤバイ。

TRMDどうですか?

- 石油株とかこの辺の銘柄のパフォーマンスが良くない最大の理由は、暖冬です。

- 暖冬はやばい。天然ガス、石油、石炭の消費が少なくなるから。

- 普通の冬みたいに感じたのは、今日がはじめて。いままで暖冬できた累積があるから、石油とか余っている。

- でも、もしこれから寒くなるのであれば、これからはガラッと変わるかもしれない。

- 昨日、空の旅行は空前のブームみたいだった。アメリカではクリスマスよりも感謝祭のときに帰省する人が多い。今週が旅行のピークなんです。旅行株とかがくるのはこれから。

- 要は、タイミングがちょっと違うということ。

FANG, KOS, TRMD, EURNはホールドでOK?

- その辺はホールドでいいです。

2021/11/12:決算よりも重要なこととは

TRMDに先日悪いニュース出てた。ご見解変わる?

- 別に関係ないんじゃない?

- 船の銘柄は決算関係ないよ。今は業績が悪いことは誰の目にも明らかだから。

- シクリカル株というのは、業績が悪いときに、遠い将来業績が良くなることを見越して先回りして買うもの。

- 業績が良いときに買っても、ほとんどが天井づかみになる。だから、決算を心配する必要は無い。

- この冬が寒いかどうか、実体経済が動いているかどうかを心配している。たとえば、アメリカはヨーロッパなど世界からの観光客を来ても良いよと解禁した。

- バージンアトランティックとブリティッシュエアウェイズが、同時に離陸して観光客がアメリカに向かったというパフォーマンスがあったけど、その裏で何が起こっているか…。

- 空港のジェット燃料タンクが減ってくる。燃料を補給すべくタンカーが動き出すということがあるわけでしょう?そういう経済全体の動きが重要だと思う。

- ヨーロッパの場合、冬場の暖をとるのは天然ガスでやる。それはロシアから輸入している。それ以外でも液化天然ガスLNGが来ている。気温が下がると、他の動力源への依存度も高まる。

- ヨーロッパやアメリカの気温がどうなっているかにも注意を払うべき。

- アメリカ政府はヨーロッパの国々に対して、ロシアがウクライナの国境に、ロシア軍部隊を集結されている。2014年のウクライナ紛争みたいな地政学リスクが起こるかもしれないから注意したほうがいいと警告を発している。

- ウクライナはロシアからのパイプラインが通っている。それを巡る関係は愛憎関係。ウクライナはパイプラインが通る通過点であり、通行券というか利用権をロシアに対して供与しているし天然ガスも少しもらっているカスタマーの側面がある。

- 今、ロシアはウクライナを経由しないノードストリームというパイプラインでドイツに天然ガスを供給している。さらに複線化してノードストリーム2というパイプラインを2月か3月に開通し、そっちを使おうとしている。

- ウクライナは、ノードストリーム2を使われたら天然ガスがこなくなるし、国庫収入の減収になる。だから、ノードストリーム2やらないでと反発している。

- もしそうなると、ウクライナとロシアとの関係が冷えてしまう。それになりかかっている。

- もしそうならば、ずっと静かだった地政学リスクがハイライトされるかもしれない。

- 原油価格、天然ガス価格、プロダクトタンカーの傭船料はあがらないかもしれないし、突然跳ね上がるかもしれない。

- 足元の決算よりもそれらの方が遙かに重要である。

TRMDの過去チャートを見ると、2020年に異常な噴き上げがあり。そののち横ばいとなってる。普通の株の値動きではないように感じたが、どのように理解したらいい?

- 新型コロナの最悪なときにガソリンの商品が全部止まった。そのとき、タンクやパイプラインが余った。そのとき急いで空のタンカーに石油を詰め込めという局面があった。

- そのとき一瞬だけタンカーの傭船料が爆騰したときがあった。それは特殊要因なので無視して良い。

2021/11/07:すぐに反発すると思う

TRMD, BVNはホールドでOK?

- そこらへんはホールドで全然問題ないです。

- とりわけTRMDは、すぐに反発すると思います。

今妙味のあるセクターと銘柄教えて

- 航空会社、たとえばデルタ航空とか。

- それからホテル、マリオットとか。

- プロダクトタンカー、石油精製した後の完成品、たとえばジェット燃料、船舶燃料を輸送するタンカーの会社、具体的にはトーム。

- それからクルーズ船、カーニバルとかがいい。

- あるいは民泊、エアビーアンドビーとか。最初好きじゃなかったんだけど、前回の決算発表の数字がすごくしっかりしていた。これは認めざるを得ない。今回の決算発表も良くて株価がぶっ飛んだ。

- 11/25のサンクスギビングデーのAirbnbの過去の予約が、新型コロナ前の2019年よりもさらに40%も上に予約が来ていると決算の時に言っていた。当然、次の決算も良くなる。

- Airbnbの予約が活発だということは、飛行機に乗って親戚や家族に会いに行くのだから、エアラインもホテルもレンタカーも繁盛すると思う。そういったところに注目しています。

TRMDとEURNは運んでいるものが石油か原油かの違いがあると思うが、ビジネスの構造としても大きな違いはある?

- 違いはタンカー全体に対する原油と製品タンカーのマーケットシェア。製品タンカーは段々ニーズが増えている。原油タンカーは段々ニーズが減っている。

- 世界の精製工場の分布をみると、昔はアメリカ、ヨーロッパ、シンガポールなどに大きな石油精製工場があった。

- 石油というのは、まず中東で掘ったら先進国に原油を運び、先進国で精製してジェット燃料となどにするのが標準だった。

- しかし、先進国の人達は石油コンビナートなんて家の近くに建てないで…という住民運動があるわけです。先進国の精製キャパシティは年々減っているんです。

- では、どこで石油が精製されるかというと、たとえばクエート、ガーナみたいな石油が獲れるところで先に精製し、それを成田空港とかに届けるとかいう形に最近はなっている。

- だから、精製キャパシティが世界のどこで建設されるかに呼応する形で精製タンカーのニーズが増えて、原油タンカーのニーズが減っている現象が起きている。

2021/11/01:【重要】資源株決算の見方

資源株の決算はどこをみたら良いですか?

- まず「良い決算」は大原則。とても重視しています。

- でも「良い決算」を出すことが決定的に重要かどうか? は、その企業が若いか?壮年か?ということで大きく変わって来ます。

- このように初々しい期間は、すべてがデリケート。だからそういうもじもじはじらうような時期に「良い決算」出せない会社は、すぐに投資家からポイされます。機関投資家はそこまで暇じゃありません!操を立てない相手に、いつまでも執心しません!

- これに比べてオールドエコノミーの株は長年連れ添った夫婦みたいなもんです。ちょっと顔色みりゃ(きょうは機嫌が悪いな)とか、すぐわかる。 こういう関係というのはスリルとコーフンは無いけれど……安定していて、ちょっとのことでは壊れません。

- 老夫婦にだって青春はあったわけで、いま「ブルーチップ」と呼ばれているエクソンとかP&GとかJNJという株にも来る決算、来る決算、「良い決算」を出しまくり、急成長した時期があるんです! その長期でのトラックレコードがあるから、投資家は愛想を尽かさない。

- だからエクソンやシェブロンが少々決算をしくじっても、投資家は性急にそれらの株を売ることは、しない。 特に石油株や資源株は売っている商品そのものが市況に左右されるコモディティーです。神様でもない限り、原油価格の先行きや銅価格の先行きはアナリストには当てられない。

- それは別の見方をすれば「市況株の決算予想数字はアナリスト間で、とっちらかっている」ということです。これに対しハイテク株の場合は予想数字が団子になっている。 決算はずした場合、団子になっている予想数字から外れた場合のほうが、こっぴどく売られる。

- 石油株の場合、これに加えてさらに不確実要因があります。たとえば将来の生産分を先物などでどれだけヘッジしているか? によって、市況価格が騰がってもEPSはそれほど上がらない場合もある。ヘッジに関してはていねいに開示している企業も多いけど、不親切な会社も散見されます。

- 原油価格が下がった場合、不採算になった油田を評価損で落とさないといけない場合が出てきます。そのケースでは特損を計上することになります。これをアナリストが事前に予見することは至難の業。

- 石油株、鉱山株の決算が予想から外れた場合、かならず「生産量」と「平均販売価格」に分解し、「どこで予想からずれた?」を検証してください。おうおうにして、生産量はしっかり確保したものの、市況が軟化して販売単価が悪かったことが多い。

- これなんかは会社の責任とは言いにくい。

- それからその企業が「配当を維持しつづけているか?」にも注目して。

- なぜなら足下の決算が少々下ブレしても、経営陣が(これはすぐ元に戻る)と思えば減配しないから。そして配当をしっかり確保できるだけのキャッシュフローを生んでいれば、決算の少々のミスはめくじらたてるべきでない。

- むしろ安定的な配当、そしてその裏付けとなる潤沢なキャッシュフローを買うというノリで、インカムゲインを手掛かりに石油株を買うのが王道。

- 現在のようにスルスル原油価格が上昇している局面では、①インカムゲイン狙いの投資家から、②値幅取りのモメンタム投資家へと物色の主体が入れ替わることが多々あります。②の連中は、含み資産などに注目しながら買い上がってゆく。

- たとえば、いま世界でいちばん利益を出している企業であるサウジ・アラムコなどは典型的な資産株です。なぜなら確認埋蔵量が多いから。

2021/10/28:原油の在庫が増えた要因、それは…

暖冬です。暖冬は、甘く見るべきではない。あと精製処理の遅れは9月にルイジアナにハリケーンが2回来たから。

2021/10/27:プロダクト・タンカーの出番

- 中国のガソリンスタンドでディーゼルを買い求める人の行列。

- 石炭不足で発電できずジェネレーター(簡易発電機)の利用がUP。そのジェネレーターの燃料であるディーゼル・オイルがガソリンスタンドから姿を消している。

- 中国はディーゼルの輸入を急いでいます。プロダクト・タンカーの出番。

- プロダクト・タンカーが運んでいる精製品の量と消費国での消費量、現地での精製量を比べてみると…運搬がとても足りない。それは在庫をどんどん取り崩していることを意味するんだよ。いずれプロダクト・タンカーが忙しくなる。

2021/10/20:今から資源株、金鉱株に乗れば…

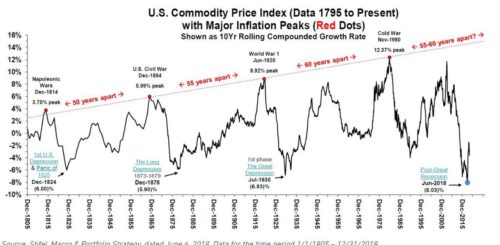

- おおまかに言ってインフレは55年周期でピークをつけています。いまは上昇局面に入ったばかり。

- 次のピークは2035年。

- いまから資源株、金鉱株乗れば、「相場の1階部分」から参加できる。

- アンテロ(AR)

ブエナヴェンチュラ(BVN)

ダイヤモンドバック(FANG)

コスモス(KOS)

パイオニア・ナチュラル・リソーセズ(PXD)

トランスオーシャン(RIG)

サコス(TNP)

トーム(TRMD)…… - 日本の入国が緩和されると太平洋路線が動き出します。欧州は一足先に米国がEUからの観光客受け入れを発表しています。国際線のジェット機が飛び始めるとジェット燃料も届けないといけない。プロダクト・タンカーの出番です。

- コンテナ船もバラ積み船もタンカーも、去年はslow steamingと言ってわざとゆっくり航行していたけれど、いまは全速力で運行しています。CO2を沢山排出すると言う点でも好ましくないし、船舶燃料もがんがん費消している。 プロダクト・タンカーの出番です。

2021/10/17:原油を精製し、タンカー輸送を請け負う会社

- アメリカ、欧州、日本では新しい精油所を建てることに地元の反発が強いです。

- 老朽化したそれら先進国の精油所は次々に閉鎖されています。

- でもガソリン、灯油、ジェット燃料、船舶燃料などの消費は減っていません。

- すると閉鎖された精製キャパシティはどこで補っている? という疑問が生じます。

- それは中東やアフリカで新設されている精油所で補うわけです。クウェートではアル・ズール精油所が新設されています。

- モジュールにより、予め大方組まれた精製施設を特殊トレーラーで運んできます。

- 昔、産油国は採れた原油をそのまま原油タンカーで輸出していました。今は精油所で先ず精製し、商品にした後で製品タンカー(Product tankers)で輸出します。

- 製品タンカーの会社がトーム(TRMD)です。

- トーム(TRMD)本社はコペンハーゲン。

- サクソバンクの本社から運河を渡った反対側にあります。

2021/10/16:インフレによるコスト増を価格に転嫁しやすい企業を買え

- 天然ガスの供給の大部分(=8割以上)は長期契約です。スポット市場での価格は、薄い板の中で動いている。玉を届ける経路、手段も、極端に限られている。そういう薄商いの中でついた値段だということを、くれずれも忘れずに!

- 物色の中心はプライシングパワーがある企業、特にエネルギーとかにフォーカスを移していくべきだと思う。

- 具体的にはダイヤモンドエナジー。テキサス州の西の方にパーミヤンという地層がある。そこを中心にシェールオイル、シェールガスを生産している会社。

- チャートは綺麗に緑色のカップがでて、今は柄の部分、売りが買いに変わる瞬間。上値抵抗が下値支持線に変わるところにある。

- 二つ目の銘柄は、ナチュラルリソーセズ。これも西テキサスのパーミヤンという地層でシェルガス、オイルを生産している。こちらもブレイクアウトした後で、ピボットが出たところにいる展開。これも新値追いの展開。

- 三つ目の銘柄は、アンテロリソーセズ。これはマーセラスという地層で主に天然ガスを生産している。マーセラルというのはアメリカ東部、つまりバージニア州とウエストバージニア州あたり、それからペンシルベニア州にまたがる地層で天然ガスを生産している。

- シェールで天然ガスを生産している最大手はEQT。2番目はエクソンモービル。3番目はサースウエスタンエナジー。4番目がアンテロリソーセズ。会社の規模としては、アンテロはあまり大きくない。

- なぜアンテロのチャートが一番良い形をしているかというと、将来のヘッジ率が一番少なくて、目先の天然ガス価格のアップサイドを最も享受しやすいから。

- 石油株ではBPが良いチャートをしている。これもカップウィズハンドルの柄の部分。

- 船関係ではLNG船の銘柄で、フレックスLNG(FLNG)もいいと思う。

- 石油精製品の製品タンカー銘柄では、トーム(TRMD)も面白い。チャートはあまり良くないけど、相場は非常に若い。

石油精製品タンカーの市況について

- プロダクトタンカーと言われる。これまでの世界の石油ビジネスはサウジアラビアとか、アフリカとか、そうしたところで石油を掘る。

- 黒いドロドロした原油をクルードという。クルードタンカーに積んでアメリカ、ヨーロッパ、日本などの消費地にもっていく。

- 消費地にある製油所で原油を精製し、ガソリン、ジェット燃料、化学製品にしたりしていた。

- しかし、うちの近所で石油精製などしてほしくないという先進国のわがままがある。

- たとえばカリフォルニア州は慢性的に石油精製キャパシティが不足している。新規の製油所を建てることができない。カリフォルニアは、ガソリンなどの精製後の完成品を他の州から輸入している。

- 同様に、日本でもヨーロッパでも老朽化した製油所はどんどんシャットダウンして、取り壊している。新規の製油所は建たない。製品を輸入することがだんだん主流になっている。

- 今、世界では、石油精製品の比率は35%ぐらいまで上がってきている。昔は10%でした。

- 製油所はクエート、サウジアラビア、ナイジェリアといった原油が取れる国で、大きな製油所工場を建てて、そこで精製品にして、それをタンカーで運ぶことがトレンドになっている。

- しかし、その製品タンカーの数は不足している。

- 銘柄としては、トーム(TRMD)。アードモアシッピング(ASC)も製品にまつわる関連銘柄。一番良い銘柄は、トーム(TRMD)だと思う。

- 今は、コンテナ船を一生懸命作っているので、LNGタンカーも作れないし、製品タンカーも作れない。

- タンカーの新造船自体が、グローバルキャパシティーの6%ぐらいしか新規追加がない。その一方で、排ガス規制などに適合しないタンカーが1年間に30隻ぐらいスクラップされている。

- 新しいキャパシティは2%ぐらいしか増えていない。それに対して需要はドラマチックに変わっている。

- 製品タンカーがものすごく不足する状況が近く起きると思う。

LNG(液化天然ガス)マーケットについて

- 船関係では、フレックスLNG(FLNG)なんかがいい。石油精製品のタンカー銘柄では、トームが面白い。チャートはあまり良くないけど、相場が非常に若い。

- 世界のエネルギー商品を考えたとき、世界全体で1日当たり2.6億バレルぐらいのエネルギーが消費されている。

- それはBPスタティスカル・レビューという資料によると、年率7~8%ぐらいで中長期に成長していくだろうといわれている。

- その世界全体で消費されているいろんなエネルギーのうち、原油と石炭が占める割合はだいたい6割ぐらい。

- しかし、地球の温暖化を考慮すると、原油石炭の比率を下げなければいけない。その割合を5割以下に持って行かなければいけないとBPは調査報告書に書いている。

- 将来、グリーンエナジーにいくことは間違いないが、当分の間、向こう10~20年ぐらいは天然ガスに依存すると言われている。

- 天然ガスは今すぐにふんだんに存在している。今ある化石燃料のなかでは天然ガスが圧倒的にクリーン。スイッチオンオフがしやすい。石炭や原油から天然ガスにスイッチングがしやすい。そうした理由から天然ガスが注目されている。

- 天然ガスは普通、ガスパイプラインで消費地に送られる。しかし、パイプラインというのはフレキシブルではない。生産者から使用地に心太方式で送ることしかできない。オクラホマで天然ガスを突っ込んだら、ニューヨークで出す…。

- それだと柔軟性がないので、近年は液化天然ガスにする。冷却して液化して、タンカーに積んで世界のどこにでも送ることができる。そして消費地に着いたときに再度気体に戻して消費する。それがLNGと呼ばれるもの。

- これは大がかりな装置が必要になる。今までは装置の値段が高かったので普及していなかったが、今はものすごく普及し始めており、投資家のフォーカスになっている。

- 今、世界全体でLNGは3.6億トンぐらい消費されている。これが2030年ぐらいまでに5.5億トンぐらいまで増える、つまり50%以上成長するとみられている。

- 100万トンLNGの需要が増えると、LNG船タンカーが1.7隻必要になる。今、1.9億トン需要が増えると見込まれているので、323隻の新しいLNGタンカーが必要となる。

- 今、世界では毎年35隻建造されている。向こう9年で315隻になる。だいたい需要と供給のバランスがとれている。

- しかし、足元では今年、来年あたりは、LNG船の建造がものすごく遅れる。ゼロに近い。その理由は今、コンテナ船の市況がものすごく高騰していて、韓国の造船所はコンテナ船だけを作っている。

- 世界の付加価値の高い造船キャパシティは、1年間に60隻ぐらい作れると思うが、そのほとんどがコンテナ船になっている。向こう3年4年ぐらいは、LNG船が不足することはほぼ間違いない。

- LNGはすごく先行投資、設備投資費用がかかるが、その関係で生産者と需要家が長期契約を結んで条件を固定して安定的に長期に玉を提供することが一般化されている。

- 具体例として日本はカタールから長期契約で天然ガスを投入している。そういう場合、20年契約といった具合に契約期間がすごく長い。

- それ以外をスポット市場というが、長期契約に比べてスポットが非常に小さい。スポットマーケットでの価格変動は極端なことになりやすい。今は、すごく極端なことになっている。

- 具体的にはアメリカでは天然ガスの値段は6ドルぐらい。それをヨーロッパにもっていくと、30ドルになる。アジアは35ドル。だから、6ドルのものを少し動かせば35ドルで売れるのでものすごいアービトラージが効く。

- 今、LNG船がヨーロッパに着いて荷を降ろそうかというときに、船主がこの港から同じヨーロッパ内の他の港に移動するだけでいくらさやが抜ける…といった具合に、ヨーロッパ内だけでもアービトラージが起こっている状況。

- LNG船がものすごく不足している、それを奪い合いになっている。最も高い値段で売れるところに玉を持って行っていることが起きている。

- ヨーロッパ全体として、今LNGの在庫が少ない。来年の2月ぐらいには在庫が空っぽになると思う。今年の冬は天然ガスの価格はまだまだ強含むと考えている。

- しかし、来年の二月ぐらいになるとロシアからドイツにノードストリーム2というパイプラインが開通する。それによって、ロシアがヨーロッパに提供する天然ガスは10%ぐらい増えると思う。それが開通したら需給関係が崩れるのではないか。

- もっといえば、今から来年の二月ぐらいは遊べる。

- 長期で見ると、今30ドルしている液化天然ガスの価格は最悪の場合10ドルぐらいまで下がってくることは考えられる。

コメント