なお、ロイヤリティーファーマ直近の動きについては以下のページに更新しています。参考にして下さい。

ロイヤリティ・ファーマの概要

ロイヤリティ・ファーマが他のIPO銘柄と違う理由

RPRXのすごい特長は、ふたつ。

- 主幹事がすごい。

- メチャクチャ儲かっている。

主幹事は、JPモルガン、モルガンスタンレー、BofA セキュリティーズ、ゴールドマンサックス、シティグループ、UBS。ウォール街の証券会社、大手銀行が全員参加しています。

IPOは主幹事がどこであるかを確認すること。これは非常に重要。

ゴールドマンサックスやモルガンスタンレーなど一流の金融機関を主幹事とするIPOは、決算でしくじることが絶対に許されない。

よって、RPRXはIPOのなかでも毛並みが良い銘柄のひとつとされています。

ロイヤリティ・ファーマのビジネスモデル

ロイヤリティ・ファーマの「ロイヤリティ」とは「特許権」のこと。

新薬開発の特許をある時点で取得し、その薬が製薬会社によって売り出された場合、特許を持ったままにして利益を得る。それが$RPRXのビジネスモデル。

製薬会社は薬を開発・販売して売上高になるが、その薬の一部の特許権はRPRXが保有するので、何もしなくても収入がはいってくる。

専門性が高く参入障壁が高い

RPRXが、提供するものはふたつ。

1.新薬開発に関する知識や経験

2.資本

このビジネスをはじめたのは、投資銀行ラザードフレールのバンカー(M&Aの専門職のこと)だった人物。1996年に特許権自体が売買の対象になることに気がつき、商売をはじめた。

RPRXの従業員数はたったの35人(2020年6月現在)。

みんな投資銀行のアナリストやリサーチアナリストとかの経歴をもつ社員であり、専門性の高いビジネスであるため、競合他社の参入障壁が高い。

(彼らのように)病院や製薬会社とコネクションがなければ、特許が出てくる機会そのものや何が売り物になるかは、普通の人間にはわからない。

特許権について

リサーチホスピタル、つまりR&D(研究開発)を重点的にやっている大学や病院などで、新しい技法が開発されたときに特許権が発生します。

大学や病院などの非営利団体が、新薬開発のひとつの部品になるのではないかということに気がつくことがあるが、新薬開発には莫大な資金がかかる。それは、今の主流は化学ではなく(ビーカー実験をイメージして)、バイオテクノロジー(動物やヒトを使って薬を作る)で創薬されるため、すべてが大がかりになっている。

普通の人の発想だと、ひとつの新薬に使われるパテント(特許)はひとつと考えがちだが、実際には複数ある。

他のノウハウを使って新薬を作ることがあるので、薬を作って売るという行為そのものが支払が発生する、つまりクリスパーのように「他の人にもお金を払わなければならない」ケースが生じる2012年に登場した「CRISPR/Cas9(クリスパーキャスナイン)」は、ノーベル賞候補とも言われる。

詳しく知りたい方は、「【ノーベル賞解説】「クリスパー・キャス9」って何?新型コロナにも有効?」を参照。

新薬の開発を後押しするベンチャーキャピタルのような存在

大学・病院・製薬会社などは、すべての創薬のプロセスを自分で完成することができない場合がある。たとえば日本の製薬会社には米国で臨床試験して、FDA(アメリカ食品医薬品局)から承認されるケースがほとんどない。

だから一部のパテントをRPRXに一部売却する。すると売却した資金をもとに、もう一度R&Dに投資して創薬研究をすすめることができる。そういう意味でRPRXはベンチャーキャピタルのようなもの。

自前で創薬を完成させることができない団体に対して、途中でそのノウハウを現金化する機会を与えているのがRPRXという会社である。

年間15億ドル、30億ドルといった資金をいろんな案件に投下し、それらの薬がFDAから承認されて販売されれば、売上からロイヤリティが発生する仕組み。

処方薬の市場規模は年率7%ぐらいで成長している。製薬業界は年間3,000億ドルぐらいをR&Dに投資しているのでマーケット規模は大きい。

競合他社について

RPRXは競合がいないわけではないが、ロイヤリティの売買に関しては、この会社がガリバーのような存在である。

と…いわれても、RPRXには競合が出てこないのか?このあたり、まったく実感が伴わないですが、そこは天下のじっちゃま。ちゃんと競合が生まれにくい理由を解説してくれています。

競合が生まれにくい理由

目利き力が要求されます。しかも、RPRXはパテントを売買する市場の60%ぐらいのマーケットシェアを持っている。

柳の下の2匹目、3匹目の会社を作ったところでRPRXに潰されるに決まってんだから。競合会社を作っても意味ないと思うよ。

製薬会社が自社にロイヤリティファーマと同じような役割の部門を作るのは不可能か?

では、すでに巨大化している大手製薬会社が、パテントを売買する部門を作っちゃえばいいじゃん…って、思うのが普通。ちょうど同じ事を考えている方がじっちゃに質問していました。ナイスな質問!

で、そうなんだろ?

大手の製薬会社が、バイオの企業を買収しているでしょ?買収によってパテントのポートフォリオを充実することは実際にやっています。それと同時にパテントを処分している企業も多い。

たとえばギリアド($GILD)を買収するのではと噂されていたアストラゼネカ($AZN)。

アストラゼネカの新薬のパイプラインは非常に充実していて、研究開発チームは非常に生産性が高くて尊敬されています。では、彼らは特許はどうしているかというと、売っているんですよ。パテントを処分している。

なぜかというと、自分の会社のキャッシュフローを最適化する必要があるから。そりゃ、パテントはたくさんあったほうがいいし渡したくない。

だけど、一つの企業でできることには、投資資金の限界があるわけです。

アストラゼネカのキャッシュフローは、35億ドルしかない。一方、ギリアドは90億ドルあるわけです。この前、アストラゼネカがギリアドと買収交渉をしたという話をブルームバーグがすっぱ抜いたわけだけど、その後株価が動かなかった。

ギリアドなんか嫌われているから誰も買いやしないよ〜というふうにみんな言っている。

けれど、話し合いをしたかしないかといえば、僕は話し合いをしていると思いますよ。なぜかというとアストラゼネカの台所は火の車だから。

だから、パテントをロイヤリティ・ファーマみたいな会社に売っているわけですよ。

そういうふうに、製薬業界で起きていることというのは複雑怪奇。ただ単に新薬のポートフォリオが充実しているというだけではダメ。キャッシュフローがなければダメなんですよ。どんなにアイディアが良くても、それを具体化するために現金がいるとなったら、泣く泣く自分のパテントポートフォリオを売らなきゃならない。

なんでアストラゼネカぐらい新薬のパイプラインが充実している企業が、何が悲しくてギリヤードとりにいくの?

それはギリアドがキャッシュフローの塊だから。要するに銀行を買いに行くのと同じ。アストラゼネカはギリアドのことを銀行だと思っている。

日本でもよくトヨタ銀行っていうでしょ?あれと一緒ですよ。ギリアドは新薬のパイプラインはしょぼいけれど、キャッシュフローはピカピカなんですよ。

保有ロイヤリティについて

(RPRXが保有するパテントから)ロイヤリティが上がってきているお薬は、全部で45持っている。そのうちの22は、ブロックバスターと呼ばれる大型薬。

たとえば、タイサブリ、イムブルビカ、ジャヌビア、テクフィデラ、リリカ、レミケード、ヒュミラ。そういった非常に有名なお薬のロイヤリティを持っている。ロイヤリティの年数は最大で15年。

では、22種類のブロックバスター薬のロイヤリティを持っているということはどのぐらいスゴいことなのか。

説明すると、たとえばメルク($MRK)とかファイザー($PFE)とか大手製薬会社でも、ブロックバスター薬の数は、最大で5〜7つぐらい。もちろん、ロイヤリティの保有比率は小さいかもしれないが、22種類のブロックバスターに指を突っ込んでいるのは、ロイヤリティ・ファーマの存在感が非常に大きいことを示唆している。ブロックバスター (Blockbuster drug) とは、医薬品産業において使用される用語で、従来の治療体系を覆す薬効を持ち、他を圧倒するシェアや全く新しい市場の開拓、莫大な売り上げにより開発費を回収する以上の利益を生み出す新薬を指す (出典元:wikipedia)

業績が悪いタイミングでIPOする理由

テクフィデラ、ヒュミラ、レミケードというような大型薬が、パテントライフの一番最後まで来て、パテント切れになっているので、2019年の売上は特にキツかった。

今は主力薬のパテントが切れたので瞬間的に落ちている。

でも、逆に言えば、ここからリセットして売上高が上がっていくパイプラインはすごく充実している。

この会社はいつでもIPOできたが、なぜ業績が悪いタイミングでIPOするのか。それは、低いベースからより今後高い成長率で成長していけると思っている。だからわざとこの休みになっているタイミングでIPOをぶつけています。これは非常に重要なこと。

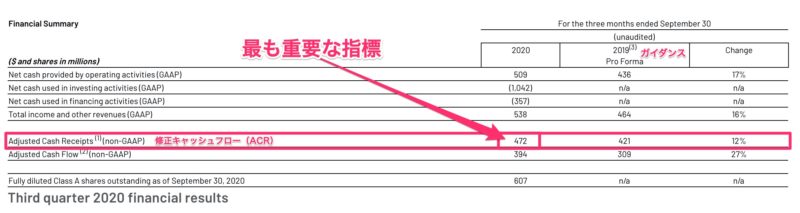

重要指標は修正キャッシュフロー(ACR)

RPRXの損益計算書をみると、非常にわかりにくいと思う。

社員35人しかいない会社でR&Dもやっていない。ようするにロイヤリティの売買しかやっていない。ロイヤリティの買う場合もあるし、売る場合もある。そこでキャピタルゲインも出るということなので、数字がとっちらかっているように見える。

普通の会社の純利益、つまりEPSの計算の元になる数字ですが、$RPRXの場合、修正キャッシュフローをみてください。修正キャッシュフローが通常の会社の純利益に相当する数字だと。

その修正キャッシュフローの数字はどうだったのか。2019年の実績は16.3億ドルです。このクラスの企業としてはメチャクチャ儲かっている。そういう見方をすべき。

修正キャッシュフローは、RPRXの決算書を見ると修正キャッシュレシーツ(Adjusted Cash Receipts)のことを指しています。

2020年3Q(11/10)のACRは、4.72億ドル。

いきなり2倍とかにはならない地味な銘柄

もう一度ガイダンスを整理すると、IPO後、売上高成長率は年率6〜9%で成長するだろうと見込まれている。たぶん修正キャッシュフローは10%前後で成長するんではないかと思う。

配当については、四半期配当15セント、年間配当60セント、配当利回りは初値レンジの上限で計算すると約2%ぐらいになる。

ZOOMみたいに、いきなり2倍になるとかはないと思う。VISAみたいに退屈な株ですよ。ひたひたひたひた上がっていくような。そういうトレードのされかたをするでしょ?VISA(V)という株はね。そういう株です。

なぜ、そういう株なのかというと、45種類ものパテントを持っているわけだから、そのうちのひとつの貢献度というのは小さいわけです。パテントの投資信託みたいな会社だからね。

だから四半期の売上高は、ものすごく安定していると思う。個々のパテントをみれば、パテント落ちもあるけれど、全部で45もあるので分散されている。全体としてみたら、非常に安定した収入が見込める。そういうストーリーだと思います。

ロイヤリティ・ファーマの理解を深める参考記事

ダイヤモンドザイ

トウシル

https://media.rakuten-sec.net/common/dld/pdf/e32a40db2a4a96fad08559da7f2f187e.pdf

SBI証券

コメント